はじめに

こんにちは、つるかめ相続税理士事務所の平岡です。

私は、国税OB税理士(主として相続税業務に従事していました。)ですが、税務署に勤務していた頃には、提出された申告書の審査をしていました。

相続税の申告はその所有者は亡くなっているため、どうしても財産の全容が明らかにならずに、ある財産が申告から漏れてしまうとこともよくあります。

その時の経験から、申告漏れが生じやすい財産についてまとめてみましたので、相続税の申告書を提出される前に一度チェックしてみてください。

上場株式等の未収配当金

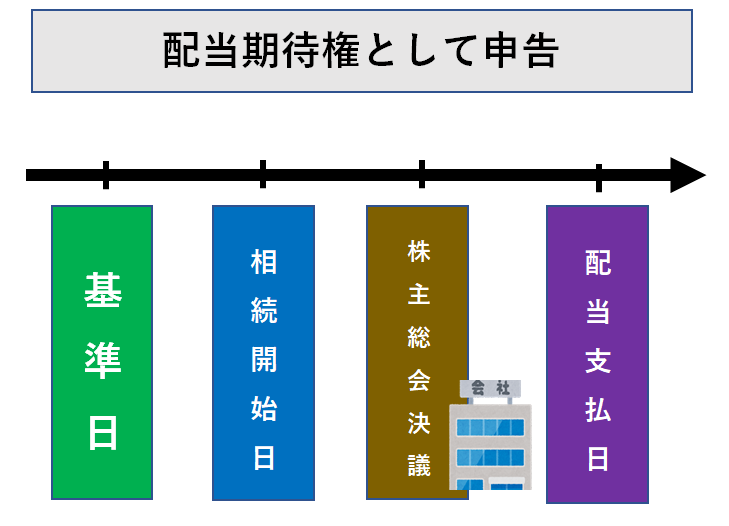

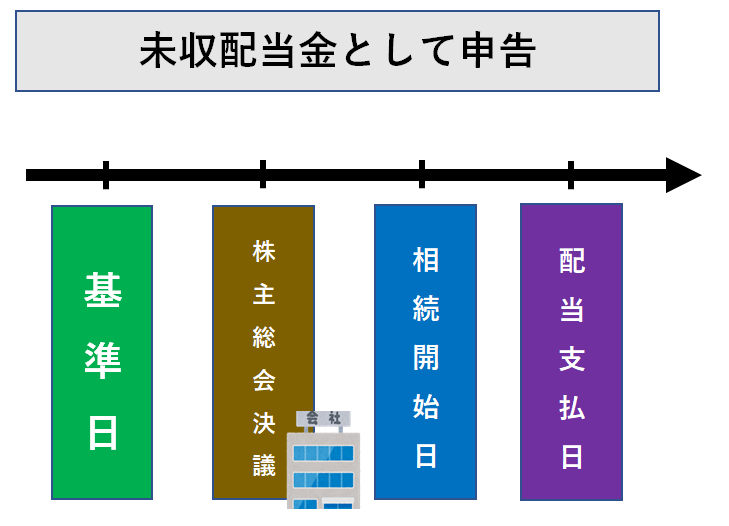

相続開始日が配当基準日と配当支払日の間の場合、この配当は「配当期待権」若しくは「未収配当金」として相続財産に計上する必要があります。

① 相続が配当基準日の翌日から配当金交付に関する株主総会の決議がある日までに発生した場合には、その配当については「配当期待権」として相続財産に計上することとなります。

② 相続が、配当金交付に関する株主総会の決議のあった後から配当支払日までに発生した場合には、その配当は、「未収配当金」となります。

| 【つるかめノート:配当基準日とは?】 配当を受取るためには、株主の権利を取得する必要あります。大体の国内上場会社は決算期末日に合わせて株主の配当の権利が確定する基準日(配当基準日)を設定しています。例えば、3月期決算企業の場合は通常3月31日となります。 |

上場株式等の単元末満株(いわゆる「端株」)

単元末満株は、証券会社で取引される1単位(=単元)未満の株式のことで「端株」とも呼ばれます。

株式分割などがあると、端株が発生していることが考えられます。

これらの端株は証券会社の残高証明書で確認しても記載されず、株主名簿管理人である信託銀行の特別口座に残ったままになっていることがありますので、信託銀行などにも株式数についての確認が必要となります。

手許現金

被相続人が亡くなった時に所持していた現金は相続財産として計上する必要があります。

例えば、財布に入っていたお金や、自宅や銀行の貸金庫に保管されていた現金などが該当します。

亡くなる前に、銀行口座が凍結されることを懸念して預貯金から葬式費用等を引き出しているケースがよくありますが、これらの自宅に残っていたものについても「現金」として申告する必要がありますので注意してください。

家庭用財産

相続財産として申告が必要な財産は「被相続人に帰属する財産で金銭的価値のあるものすべて」となっています。

すなわち、不動産や預貯金などの財産だけでなく、家具や家財などの家庭用財産についても、財産的価値があれば計上する必要があります。

その評価方法は、本来であれば、一個または一組ごとに評価することになっていますが、家具、家財、衣類など一個ずつ評価していたのではキリがありませんので、実務的には金額の大小は別として「家庭用財産」として一定額を相続財産として計上している例が多いです。

生命保険契約の権利等

契約者が被相続人以外であっても、被相続人が保険料を払っている生命保険契約については、「生命保険契約に関する権利」として、相続財産に計上する必要があります。

本来であれば、保険料は契約者が支払うものですが、保険会社や支払方法によっては、契約者以外の者が支払うこともできますので、財産調査の際には、相続人等(被相続人以外)が契約者となっているものであっても、誰が保険料を支払っているかをしっかりと確認する必要があります。

| 【つるかめノート:「生命保険契約に関する権利」は非常に申告漏れが多いです!】 被相続人が被保険者となっている死亡保険金の場合には、その死亡によって保険契約が終了し、保険金が支払われますので、その契約の存在は確認しやすいと思いますが、この「保険契約に関する権利」については、契約者(保険料負担者)が被相続人というだけで、被保険者がその他の者であるため、保険事故が発生しておらず、ご家族もその契約の存在を把握しにくいということがあります。 私が、税務署で調査をしていた際にも、この「生命保険契約に関する権利」が申告から漏れていて、修正申告をしてもらったということが数多くありましたので、相続税の申告の際には注意してください。 |

準確定申告における所得税の還付金

準確定申告とは、被相続人の生存中の所得についての確定申告のことをいい、亡くなってから4ヶ月以内に行わなければなりません。

その準確定申告で、所得税が還付となった場合には、その還付金は相続財産となりますので、申告書の控えなどで確認しておきましょう。

不動産所得・事業所得の決算書に記載されている固定資産

被相続人が個人で事業をされていた場合、事業で使っていた固定資産(建物、建物附属設備、構築物、備品など)について、まだ価値が残存しているものは相続財産として計上する必要があります。

確定申告で提出している決算書の減価償却明細書に記載されている固定資産を確認してみましょう。

| 【つるかめノート:所得税と相続税では償却方法が違う!?】 所得税の決算書に計上されている構築物の償却は定額法により償却計算をしているケースが多いかと思います。 しかし、相続税において、構築物を評価する際には定率法を用いて償却計算を行います。(※評価額は未償却残高の70%) したがって、未償却残高が所得税の計算と異なってきますので、相続税評価をする場合には再計算が必要となる点に注意してください。 所得税の決算書の未償却残高で申告すると、未償却残高が大きくなる場合が多いの、高く評価して申告することになります。 |

有料老人ホームの入居一時金などの還付金

多くの有料老人ホームでは、入所時に入所一時金などを支払い、その一時金は月単位で家賃相当額の一部に充当し、退去時に未償却残高が無利息で返還されます。その返還された金額は相続財産として計上する必要があります。

| 【つるかめノート:妻が老人ホームに入る際の入居一時金を夫が負担したら税金上どうなる?】 少し余談ですが、妻が老人ホームに入るので、夫が入居一時金を負担するケースもあるかと思います。 これは夫から妻に対する贈与に該当し、贈与税が課されるのでしょうか?? 答えはケースバイケースとなります。 贈与税がかからない場合として「社会通念上を必要であると認められる範囲内の負担であればこれには贈与税が課税されない」とされています。 有料老人ホームといっても、一般的な施設からプールやエステなどが付いた高級な施設とさまざまです。 一般的な施設で入居一時金も通常の相場の範囲内であれば贈与税がかからないと考えられますが、高級な施設で高額な入居一時金がかかるようなものは「社会通念上を必要であると認められる範囲内の負担」とは認められず、贈与税が課税されるのではないかと考えます。 |

高額療養費の返戻金

高額療養費制度とは、同一月(1日~月末まで)にかかった医療費の自己負担額が高額になった場合、一定の金額を超えた分が、あとで払い戻される制度です。亡くなったときに、まだ払い戻されていない高額療養費は相続財産として計上する必要があります。

※ この記事は公開日現在の法令に基づいて作成されています。