はじめに

こんにちは、つるかめ相続税理士事務所の平岡です。

大切な人が亡くなって、お通夜、葬式、相続手続などの慌ただしい日々もひと段落したころに、突然税務署から「相続についてのお尋ね」という文書が届くことがあります。

これは、税務署が保有している情報をもとに、相続税の申告が必要だと思われる人に対して送付されているもので、おおよそ亡くなった日から6か月過ぎた頃に届ことがあります。

税務署から突然このような書類が届いてびっくりされる方も多いと思いますが、あくまでも自発的な見直しを依頼するもので、税務調査ではありませんので安心してください。

今回は、この「相続についてのお尋ね」が届いた時にどのように対処すればいいのかについて解説します。

【この記事のポイント】

■税務署から「相続についてのお尋ね」の封筒が突然(亡くなった日から6カ月過ぎた頃)届くことがある

■申告要否検討表の作成方法について知る

■相続税の申告書を提出予定の方は申告要否検討表の提出は不要

■申告要否検討表の作成(手書き)が面倒な方は、国税庁HP「相続税の申告要否判定コーナー」で作成した結果を印刷して送付しても良い

申告要否検討表の作成

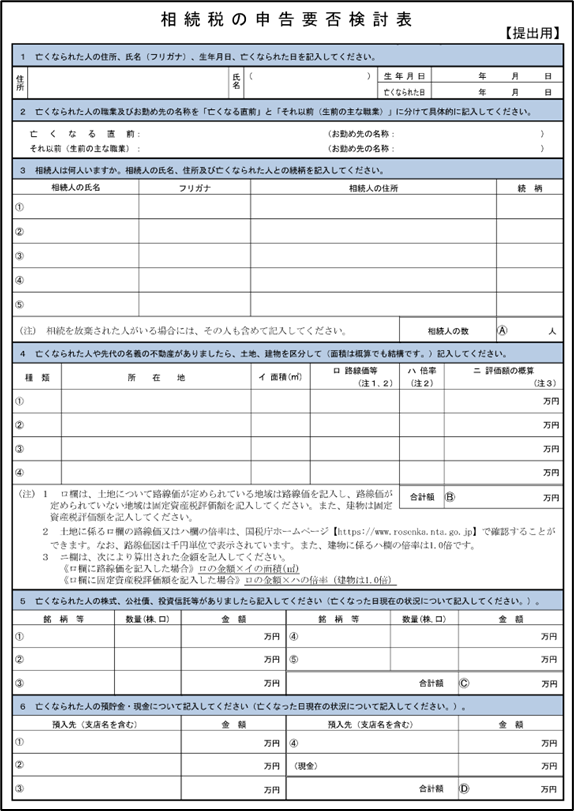

「相続についてのお尋ね」の封筒には、「申告要否検討表」という用紙が入っていますので、この申告要否検討表に回答して、税務署に返送します。

【申告要否検討表】

| 次の「記載例」を参考の上、回答してみてください。 ☞ 記載例 |

作成の際には記載例を参考にしていただき、その作成上のポイントや注意点などを解説します。

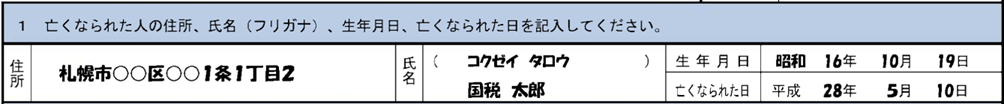

(1)被相続人の住所、氏名、生年月日、死亡日を記載します。

【記載例】

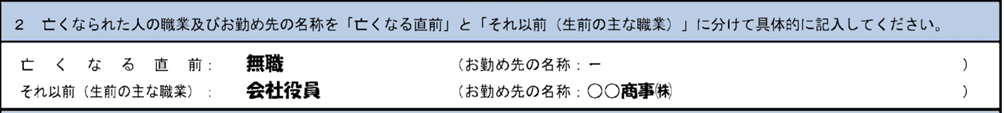

(2)被相続人の職業を記載します。

【記載例】

※(職業記載例)会社員、公務員、自営業、会社役員、不動産賃貸業、農業など

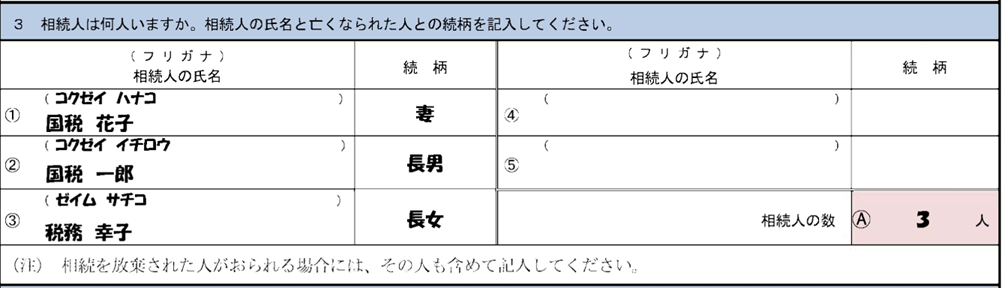

(3)相続人の氏名、被相続人との続柄、相続人の数を記載します。

【記載例】

※ 相続人とは、「法定相続人」をいい、法定相続人とは、「民法の定めによって遺産を相続できる人」のことです。

| 【ポイント】 ・相続を放棄した相続人がいた場合でも、その相続人の名前を記載します。 ・被相続人と養子縁組をした人がいる場合には、その養子は相続人となりますので、その人の名前も記載します。 |

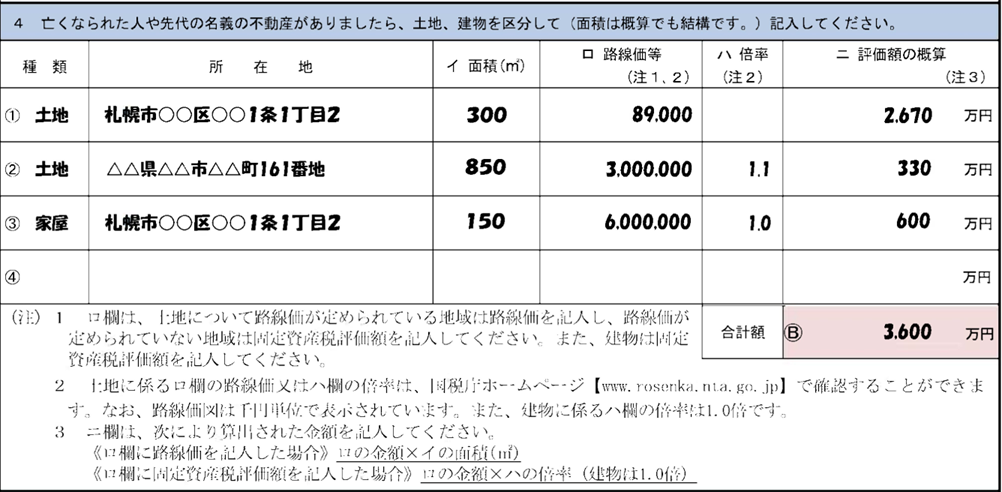

(4)被相続人が所有していた不動産(土地・建物)を記載します。

【記載例】

| 【ポイント】 ・所在地の欄 ➡その土地・建物が所在する地番(又は住所)を記載します。 ・面積の欄 ➡名寄帳、納税通知書、登記事項証明書などから面積を記載します。 ・路線価等の欄 ➡路線価が定められている地域は、その「路線価」を記載し、定められていない地域は「固定資産税評価額」を記載します。 (路線価が定められているかどうかは、国税庁HPの財産評価基準書により確認します。) 建物の場合には固定資産税評価額を記載します。 なお、固定資産税評価額は、毎年、固定資産税納税通知書とともに課税明細書が送付されてきます。その課税明細書の「価格」の欄に記載されています。 また、市役所の税務課で固定資産税評価証明書を取得して確認することもできます。 ・倍率の欄 ➡土地の場合、国税庁HPの財産評価基準書によりその土地の倍率を確認し、その倍率を記載します。 なお、「1.0」と記載します。 ・評価額の概算の欄 <ロ欄に路線価を記載した場合> ロの金額×イの面積(㎡)により計算した合計額を記載します。 <ロ欄に固定資産税評価額を記載した場合> ロの金額×ハの倍率(建物は1.0倍)により計算した合計額を記載します。 |

| 【つるかめノート:被相続人がの所有不動産(土地・建物)は、「納税通知書」や「名寄帳」で確認できます。】 納税通知書とは、毎年4月~6月初旬ごろに不動産の所在地の市役所等から所有者宛に送られる固定資産税や都市計画税の通知書です。 そこには、固定資産税が課税されている不動産であれば必ず記載されていますので、課税されている土地の「地番」や建物の「家屋番号」を把握できます。 また、名寄張とは、市区町村が管理する課税台帳で、不動産が所在している市役所等で取得できます。 納税者ごとに、その所有する土地・建物の一覧が記載されていますので、被相続人がその市区町村に所有する不動産(土地・建物)について把握するができます。 また、課税されている不動産はもちろん、納税通知書には載っていない非課税の不動産(例えば、私道や墓地など)も記載されていますので、納税通知書がある場合にも、名寄帳を取得しておくと把握漏れを防ぐことができます。 |

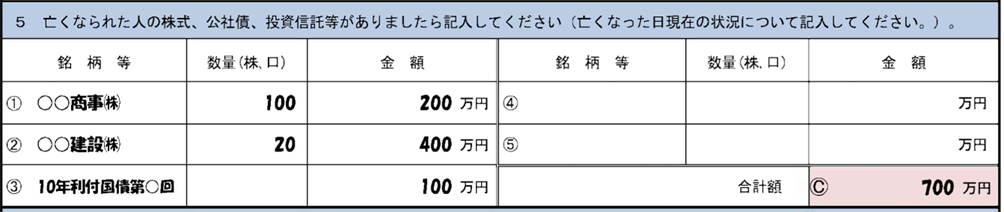

(5)被相続人が所有していた株式、公社債、投資信託等があれば記載します。

【記載例】

| 【ポイント】 ・証券会社等で相続開始日における残高証明書を取得し、相続開始日に保有している株式等の銘柄、株数、金額を記載します。 ・銘柄等の記載方法は次のように記載します。 上場株式(例:三菱商事などの会社名) 投資信託(例 グローバルソブリンなどのフォンド名) 債券(例:国債)など ・投資家が証券会社に開設した口座で普通預金代わりに買い付けているMRF(マネー・リザーブ・ファンド)も投資信託に該当しますので忘れずに記載してください。 |

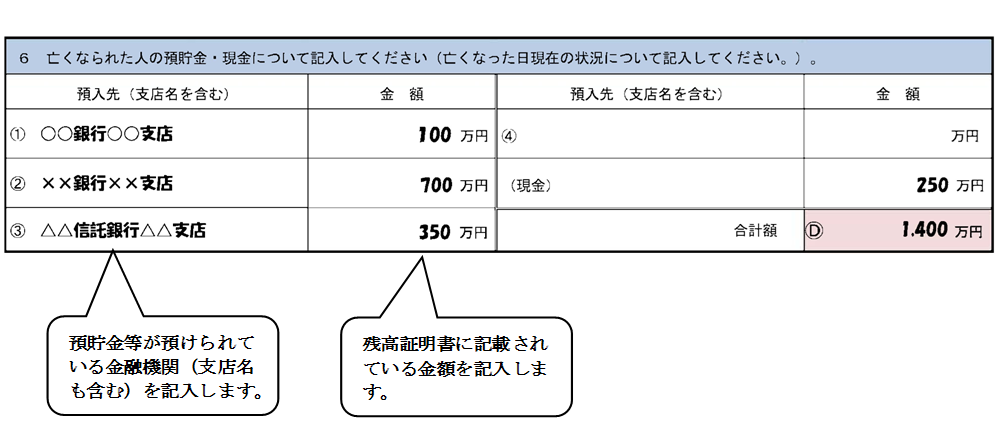

(6)被相続人の相続開始日における現金・預金の残高について記載します。

【記載例】

| 【ポイント】 預金残高は通帳でも確認できますが、通帳の記帳漏れなども考えられるため、金融機関に行って、相続開始日における残高証明書を取得して記載するのが一般的です。 |

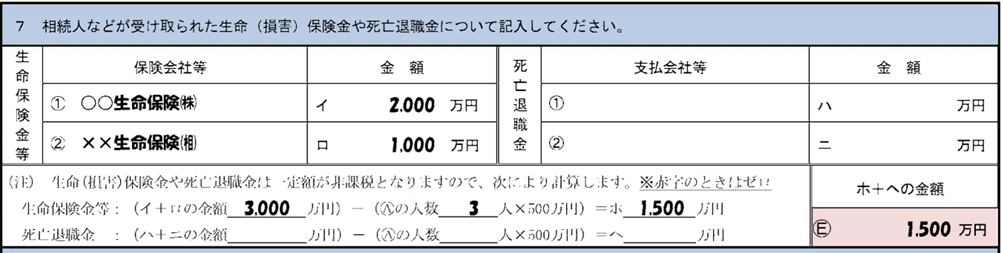

(7)相続人又は相続人以外の人が受け取った生命保険金や死亡退職金があれば、保険会社(又は死亡退職金を支給した会社)と受取金額を記載します。

【記載例】

| 【ポイント】 被相続人が契約者(保険料負担者)及び被保険者となっている保険契約について、相続人が生命保険金を受け取った場合には、相続税の対象となります。 なお、被相続人の死亡後3年以内に支給が確定した死亡退職金についても、相続財産とみなされて相続税の課税の対象となります。 また、相続人がこれらの保険金、死亡退職金を受け取る場合に限り、一定の金額まで非課税になります。 |

| 【つるかめノート:生命保険金などには一定の非課税枠があります!】 <生命保険金・死亡退職金の非課税枠の計算> 500万円 × 相続税法上の相続人の数 = 非課税限度額 生命保険金は、相続人の生活の負担を軽減する目的で生前に被相続人が契約している場合も少なくなりません。 相続人にとっては、この保険金がないと生活していくことができない人がいるかもしれません。 同様に、死亡退職金についても、一家の大黒柱を亡くし、その一家の収入が途絶えた場合には、会社から相続人に支払われる死亡退職金でその一家は生活していくことになります。 そのような生命保険金や死亡退職金のすべてに税金をかけるのは、一般的に考えて好ましくありませんので、これらについては一定額までは税金を課さないとする非課税枠が設けられています。 ただし、非課税の恩恵を受けられるのは相続人だけで、例えば、相続人ではない孫が受け取った保険金には非課税の恩恵は受けられず、全額に課税されます。 |

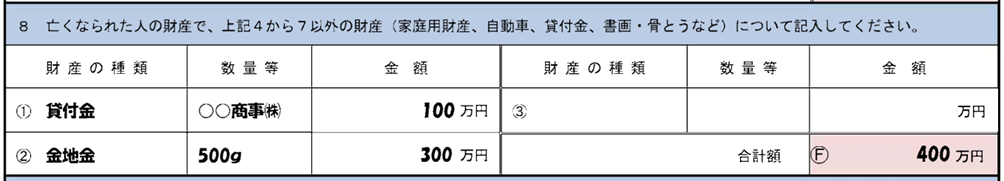

(8)被相続人の財産で、不動産、株式等以外の財産があれば、記入します。

【記載例】

(例)金地金、貸付金、家庭用財産、ゴルフ会員権、未収家賃、生命保険契約に関する権利など

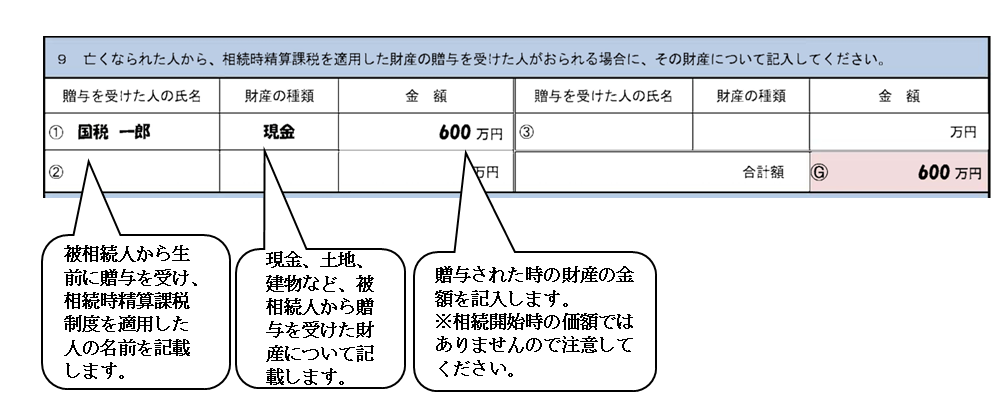

(9)被相続人から生前に、相続時精算課税制度を適用した財産の贈与を受けた方がいる場合には、その方の氏名、財産、金額を記載します。

【記載例】

| 【ポイント】 相続人が過去に被相続人からの贈与について、相続時精算課税制度を適用している場合には、その贈与はすべて相続税の課税価格に加算されることになります。この贈与財産の種類、価額は、贈与税の申告書の控えで確認します。 もし、贈与税の申告書の控えを無くしてしまった場合には、税務署で「閲覧請求」ないしは「開示請求」を行えば、確認することができます。 |

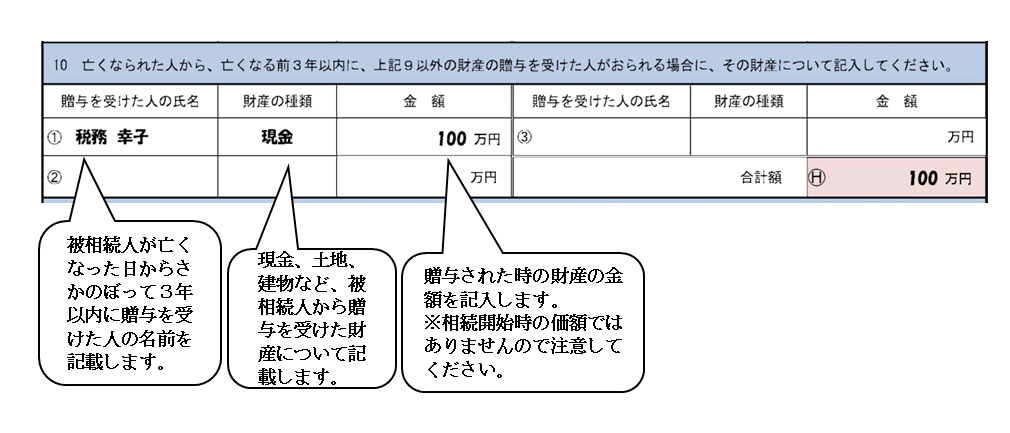

(10)被相続人から、亡くなる前3年以内に、相続税精算課税制度の適用を受けた財産以外の贈与を受けた方がいる場合には、その贈与を受けた方の氏名、財産、金額を記載します。

【記載例】

| 【ポイント】 相続によって財産を取得した相続人が、被相続人が亡くなった日からさかのぼって3年以内に被相続人から贈与を受けた財産がある場合には、相続税の計算において、相続財産に加算されることとなります。 |

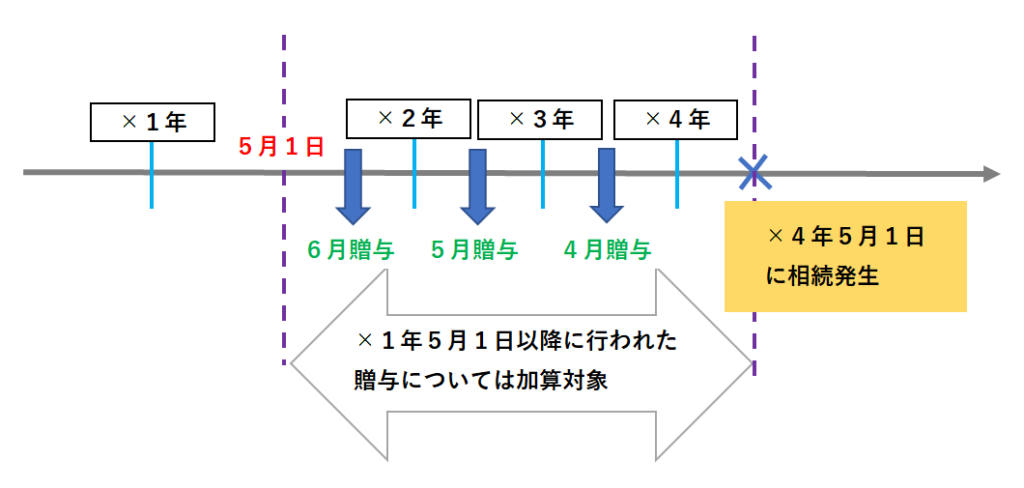

【参考:「被相続人の亡くなった日からさかのぼって3年以内に贈与を受けた」とは?】

贈与者(財産をあげた人)が×4年5月1日に亡くなりました。

受贈者(財産をもらった人)は贈与者から

・×3年4月に現金を110万円

・×2年5月に現金100万円

・×1年6月に現金40万円

の合計250万円をもらった場合

⇒ 上記の贈与については、すべて贈与者の死亡日(令和×4年5月1日)から遡って3年以内の贈与となるため、贈与額250万円すべてについて贈与者の相続税課税価格に加算することになります。

| 【ポイント】 贈与税の基礎控除(110万円)に関係なく加算されます。 例えば、贈与を受けた金額が10万円(110円以下)であっても加算の対象となります。 なお、この加算の対象となるのは、相続や遺贈で財産を取得した者に限られますので、相続人に該当していても、相続財産を取得しない者は、3年以内に被相続人から贈与を受けた財産があったとしても加算の対象にはなりません。 |

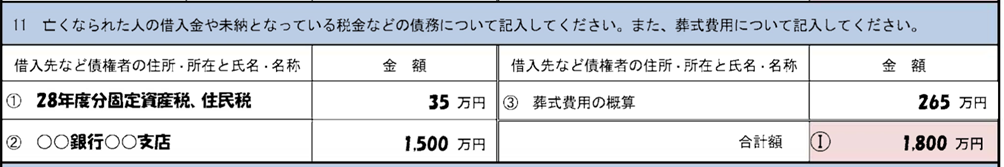

(11)被相続人に、相続開始日現在、債務がある場合には、その債権者の住所、氏名、金額を記載します。また、葬式費用の概算金額を記載します。

【記載例】

| 【ポイント】 ① 債務の例 ・銀行などの金融機関からの借入金 ・その他個人などからの借入金 ・亡くなった後に支払う所得税、住民税、固定資産税などの公租公課 ・病院に対する未払医療費 ・水道光熱費などの公共料金等の未払金 ・賃貸不動産のテナントから預かっている敷金 ・買掛金などの事業上の未払金 ② 葬式費用の例 ・お通夜・葬儀・告別式から火葬・埋葬・納骨に至るまでにかかった葬式費用、飲食費 ・お寺に払ったお布施など なお、お寺に払った費用などは領収書は発行されませんが、葬式費用に該当します。 |

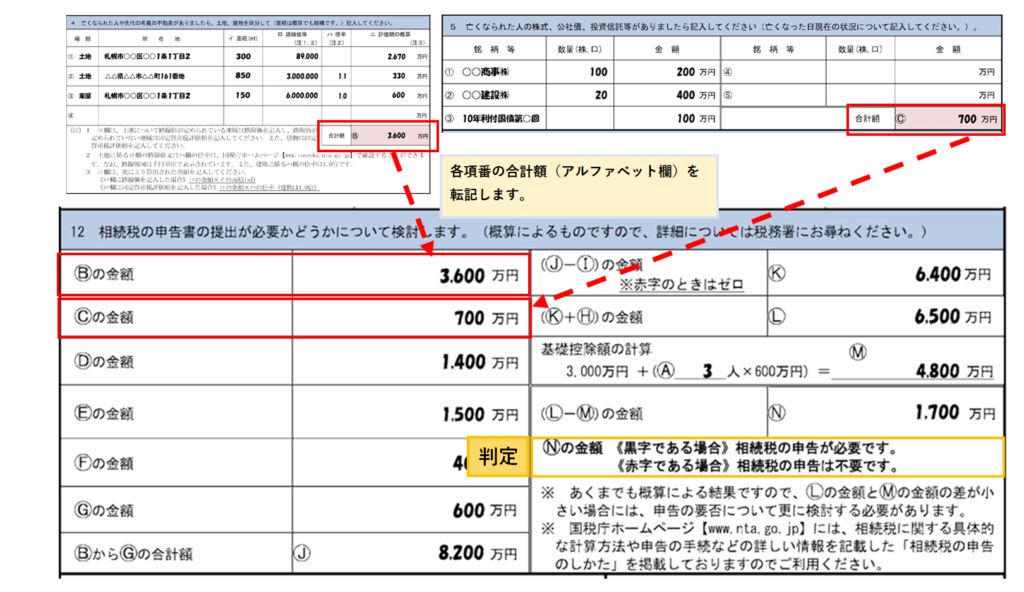

(12)上記(1)から(11)に記載した財産や債務の合計額を転記し、N欄の金額により相続税の申告が必要かどうかを判定します。

【記載例】

相続税の申告要否判定コーナーで作成する

「申告要否検討表」は手書きで作成する必要がありますので、それが面倒という場合には、国税庁ホームページ内にある「相続税の申告要否判定コーナー」のシステムで相続税の申告の要否のおおよその判定を行い、その結果を印刷して提出することも可能です。

この結果を提出した場合には、「申告要否検討表」の提出は必要ありません。

まとめ

「相続税の申告要否検討表」はあくまでも簡易的に計算し、相続税の申告書の提出の有無を判定するものですので、もし故人の財産が基礎控除額ギリギリであれば、厳密に計算すると相続税の申告書の提出が必要となる場合もあるため、念のため税理士に相談したほうがいいかもしれません。

当事務所でもご相談を受け付けております。是非お問い合わせください。

※ この記事は公開日現在の法令に基づいて作成されています。