はじめに

相続税調査において、配偶者や子供または孫名義の預金が見つかった場合、亡くなった人(以下「被相続人」)名義ではないにもかかわらず、税務署から相続財産とみなされることがあります。

このような預金を「名義預金」といいます。

名義預金と判断された場合には、被相続人の財産として相続税が課税されることになります。

私は、国税局・税務署で相続税調査をしていたいわゆる「OB税理士」ですが、調査の際に申告漏れが多かった財産がこの「名義預金」であった印象があります。

では、名義預金と税務署から認定されないためにはどうしたらいいのでしょうか?

今回は、名義預金について徹底解説します。

【この記事のポイント】

■名義預金は他人(家族)名義の預金となっているが、被相続人の財産とみなされる預金のことをいう

■名義預金は違法ではないが、税務上でよく問題となる

■税務調査で「名義預金」と認定されると、追徴課税されるリスクがある

■名義預金の判断については、その預金の通帳、印鑑、キャッシュカードを誰が保管しているかが重要

■名義預金は生前贈与によって解消できる

■税務署は名義預金に目を光らせている

■名義預金と思われるものがあるかを確認しておきましょう!今からでも対策可能

名義預金とは

名義預金とは、他人(家族)名義の預金となっているが、被相続人の財産とみなされる預金のことをいいます。

たとえば、被相続人の資金で作成された妻、子供、孫などの名義になっている預金などです。

名義預金ができあがるには、残される相続人等の生活資金の心配や将来の相続税の負担の軽減を図るなどさまざまな目的があります。

| 【つるかめノート:名義預金のよくある具体例】 ① 子供・孫名義での口座開設 子供が幼い時に親が将来の学費に備えて子供名義の口座を開設し、通帳や印鑑などは親が保管し、子どもにはその預金については知らせていないというケースが該当します。 ➁ 専業主婦のへそくり 夫から受け取った生活費の余りを自分の名義で貯金し、それについて夫も知らないケースが該当します。 ③ 土地等の売却代金 土地などを売却した代金を妻名義の口座に預入をして、そのことを妻にも知らせていないケースが該当します。 ➡上記①から④に共通するのは、名義人がその預金の存在を知らないということです。 |

名義預金の問題点

配偶者や子供、孫の名義で預金を作成すること自体は悪いことでも違法でもありません。親心から親が子や孫の将来のために、その人の名義で積み立てておくことは、一般的によく行われていることだと思われます。

しかし、税務上で問題になることがあります。

例えば、おじいさんが幼い孫のために、毎月自分の預金から孫名義の通帳に預金をしていたとします。口座の名義人は孫になっていますが、おじいさんのお金でその預金は貯められていますので実質としては「おじいさんの預金」と同じです。

この状態でおじいさんが亡くなったとします。その時に問題が勃発します。

さて、この孫名義の預金は誰のものなのでしょうか。

おじいさんのお金から貯められているからおじいさんの預金(相続財産)?それとも名義は孫なので孫の預金(孫の固有の財産)?

おじいさんの預金ということになれば「名義預金」に該当しますので、この預金については相続税の申告が必要ですし、孫の固有の財産ということになれば、申告は必要ありません。

この申告が必要かどうか・・というのが一番の問題なのです。

名義預金と認定された場合のデメリット

おじいさんの預金、つまり名義預金とされてしまうと、次のようなデメリットが生じます。

(1)暦年贈与による相続税対策をしていた場合、その対策が水の泡になる

贈与税には、毎年110万円の基礎控除があるため、1年間に110万円以下の贈与であれば贈与税はかかりません。

この基礎控除を利用し、相続税対策として配偶者や子供、孫にその基礎控除の範囲内で毎年110万円贈与し続けることで、財産を減らして相続税を節税することができます。

しかし、被相続人が他人名義で積み立てていた預貯金が、名義預金だと認定されると、これまで贈与した金額が相続税の課税対象になってしまうおそれがあります。

つまり、名義預金と認定された場合には、その預金の所有権はもらった人に移っていないわけですから、税務上、贈与があったとは認められないということにもなります。

(2)贈与税の時効が成立しなくなる

贈与税の時効は、贈与の時から6年(または7年)経過したときです。税務署もそれ以上はさかのぼって調査することができなくなります。

ただし、名義預金と認定された場合は、贈与自体がなかったものとされるため、贈与税の対象にはならないため、贈与税の時効も成立しません。

(3)遺産分割協議の対象となる

配偶者や子供、孫の名義となっている預金も名義預金と認定された場合、被相続人の財産として遺産分割協議の対象となりますので、被相続人が遺したかったであろう通帳の名義人には財産がいかないおそれがあります。

名義預金として認定されるのはいつか

名義預金と認定されるのは主に相続税の税務調査が行われた時です。

よって、税務署が調査の中で認定することになります。

ただし、税務署の見解に納得がいかない場合には、国税不服審判所に不服申し立てをすることができます。

| 【つるかめノート:国税不服審判所とは】 税務署の判断も100%正しいものとは限りません。 その判断が正しいかどうかを判断するのが国税不服審判所になります。 具体的には、税務署が行った判断(更正・決定)についての審査請求に対する裁決を行う機関(国税庁の特別の機関)です。 税務行政部内における公正な第三者的機関として、納税者の正当な権利利益の救済を図るとともに、税務行政の適正な運営の確保に資することを使命とし、税務署長等と審査請求人との間に立つ公正な立場で審査請求事件を調査・審理して裁決を行っています。 つまり、税金に関する裁判所をイメージしていただけるとわかりやすいかと思います。 |

税務署が名義預金と判断する3つの基準

税務署が名義預金だと主張する際には、次のような基準で名義預金と判断していると思われます。

| 【判断基準】 ① その預金のお金を出した人は誰か ➡名義預金は、そのお金を被相続人が出しているというのが大前提です。 ➁ その預金の名義人が被相続人から贈与でもらったものか ➡預金の名義人に対して贈与などがあり、所有権が移転しているかがポイントになります。 ③ その預金の通帳及び印鑑等を誰が管理していたか ➡基本的には、その預金の所有者が通帳と印鑑を保管するでしょうから、その管理者が誰かというのも名義預金を判断する上で重要なものです。管理者が誰であるかというのは、相続人と税務署での見解が分かれることが多く、よく問題となる部分でもあります。 |

仮に、被相続人が子供名義で積み立てた預金があったとして、この預金は被相続人から生前にもらったものだとその名義人の子供が主張しても、被相続人がその預金の通帳や印鑑を亡くなるまで管理しており、子供が一切その預金を引き出せないような状態にあれば、税務署はその預金の支配は子供に移転していないと判断するため、被相続人から子供に贈与があったと認めず、その預金については「名義預金」として被相続人の相続財産に加算するよう指摘してくることがあります。

税務署が主張する理屈としては、

「被相続人からその子供に対する贈与があったといえるためには、子供が通帳や印鑑、キャッシュカードを自分で管理し、自由に使える状態になければならないはずだ!」

というものです。

つまり、通帳、印鑑、キャッシュカードの管理者というのがポイントになるということです。

ただし、子供が未成年の場合には、銀行に行ってお金を自由に引き出して使う能力がまだ備わっていないため、親がこれらを管理していたからといって直ちに名義預金とはみなされないのではないかと思います。

| 【つるかめノート:名義預金についての裁判所の判断】 その預金が誰に帰属するのか(名義預金となるか)については裁判でも争われています。 裁判所(東京地裁平成20年10月17日判決)は次の①~⑤までの基準を総合的に判断して、その預金が誰のものかを認定すべきと言っています。 ① その財産又はその購入原資の出捐者 (→その預金のお金を出した人は誰か?) ➁ その財産の管理及び運用の状況 (→通帳や印鑑の管理、入出金の手続きをしていたのは誰か?) ③ その財産から生ずる利益の帰属者 (→その預金から生ずる利息を誰が受け取っていたか?) ④ 被相続人とその財産の名義人並びにその財産の管理及び運用をする者との関係 (→被相続人とその預金の名義人との関係(親子?孫?など))⑤ その財産の名義人がその名義を有することになった経緯 (参考:同様の判決をした裁判例等) ・東京地判平成18年9月12日 ・裁決平成23年5月16日 ・裁決平成19年10月4日 |

過去に贈与があったかがポイント

名義預金の判断においてポイントとなるのは過去に「贈与」の事実があるかどうかです。

繰り返しになりますが、仮に、例えば、被相続人が子供名義の預金を積み立てた場合でも、被相続人が過去に子供にその預金を贈与していれば、その預金は子供の固有の財産となるため、名義預金とはならず、相続税の申告は必要ないことになります。

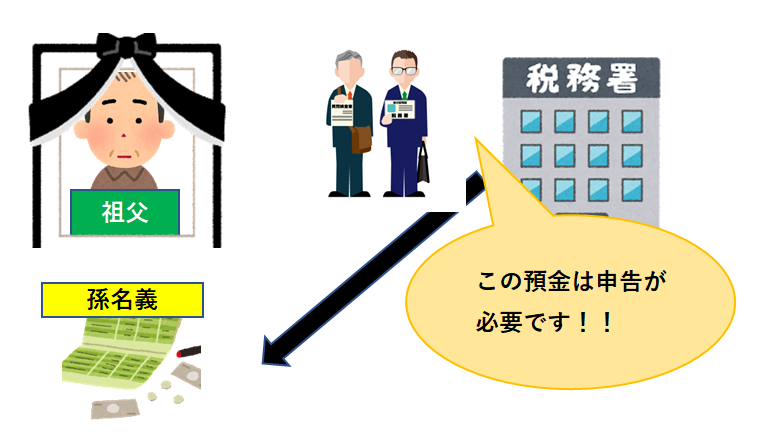

すると、贈与ってどういう場合に成立するのかということが問題となりますが、法律的には、贈与は当事者間の契約であり、贈与契約が成立した時に、財産をもらった人に財産が移転します。

贈与契約とは

では、贈与契約について少し考えてみたいと思います。

贈与契約について、民法では、財産をあげる人(以下「贈与者」)の「この財産をあなたにあげます」という意思とそれをもらう人(以下「受贈者」)の「この財産をあなたからもらいます」という意思の合致が必要だと規定されています。つまり、贈与は当事者間の契約ということになります。

| 【民法549条(贈与)】 贈与は、当事者の一方が自己の財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる |

したがって、贈与者は「あげる」と思っていても、受贈者が「もらう」と思っていなければ、贈与という行為は成立していませんので財産の所有権は受贈者に移転しませんので注意してください。

例えば、おじいさんが孫の名義で積み立てている預金があったとして、おじいさんは将来の孫の学費で使うものだから孫に贈与したと思っていても、その預金の名義人である孫がその預金の存在すら知らない場合には、孫は「その預金をもらいます」という意思表示をしていないことになりますから、贈与契約は成立しておらず、その預金の所有権はおじいさんのままということになります。

ただし、契約と言っても、必ずしも書面にする必要はなく、口頭で行っても問題ありません。

税務調査で問題となる贈与

繰り返しになりますが、贈与は契約書などの書面がなく、口約束だけでも成立します。

ただし、契約書がなかった場合には、税務調査の場面ではしばしば税務署との間で問題となります。

その預金が誰のものであるかが問題となるときは、被相続人が生前にその名義人に贈与したのかが争点となります。

贈与があったのであれば、その預金は名義人固有の財産となるため相続税の申告は不要ですが、贈与が成立していないとなると名義預金として相続税の申告が必要となります。

そういうわけで、相続人からすると贈与があったと主張したいわけです。ところが、税務署からすると相続税を課税するために贈与はなかったと主張したいわけです。

被相続人の生前に被相続人とその名義人の間に「あげます」「もらいます」の意思の合致はあったのかという点がポイントになります。

税務署は次のような点に着目して、贈与はなかったと主張をしてきます。

| 【税務署の着眼点】 ・通帳、印鑑の保管者 ・銀行での手続き書類を誰が書いているか(筆跡を確認します) ・贈与の時期(その当時、被相続人に意思表示ができたか) ・受贈者に財産をもらった認識があったのか |

裁判所での贈与の有無の判断基準

過去に税務署と納税者の間で、贈与があったのかどうかが争いになり、裁判にまで発展したものも多く、その判決の中で次のような基準で贈与の有無を判断すると述べています。

| 【裁判所での判断基準】 契約書などの書面が作成されていない贈与契約の成立について、 ① 贈与者と受贈者の双方に贈与の合意(意思)があること ② 履行されたこと(財産が交付されること) を基本として、さらに次のイからハの要素も考慮した上で総合的に判断する必要があるとしています。 イ 合意があったとされる当時の事情 ⇒・贈与の時期及び同期 ・受贈者はいつ贈与を知ったのか ・他の名義人は、贈与との認識をもっているのか ロ 実質的な支配の移転の有無(使用、収益、処分主体) ⇒・通帳、印鑑等は誰が管理しているのか ・預入行為者は誰か ・利息は誰が受領しているのか ・預金を費消(処分)できる者は誰か、なぜ費消していないのか 等 ハ 贈与税申告の有無等の事情 ⇒・なぜ申告がないのか ・申告義務の認識はないのか ・納税資金捻出に向けた行動はあったのか ・他の贈与については、申告がされているのに、この贈与についてはなぜ申告がされていないのか (参考裁判例) ≪生前贈与の主張が否認された判決(名義預金と認定)≫ ・東京地判S61.10.28 ・名古屋地判H2.3.30 ・東京地判H20.10.17 ≪生前贈与の主張が認められた裁決≫ ・裁決H6.6.30 事例集47・379 |

名義預金に該当するかチェックする

これまで、「その預金の帰属」と「贈与の有無」について述べてきました。

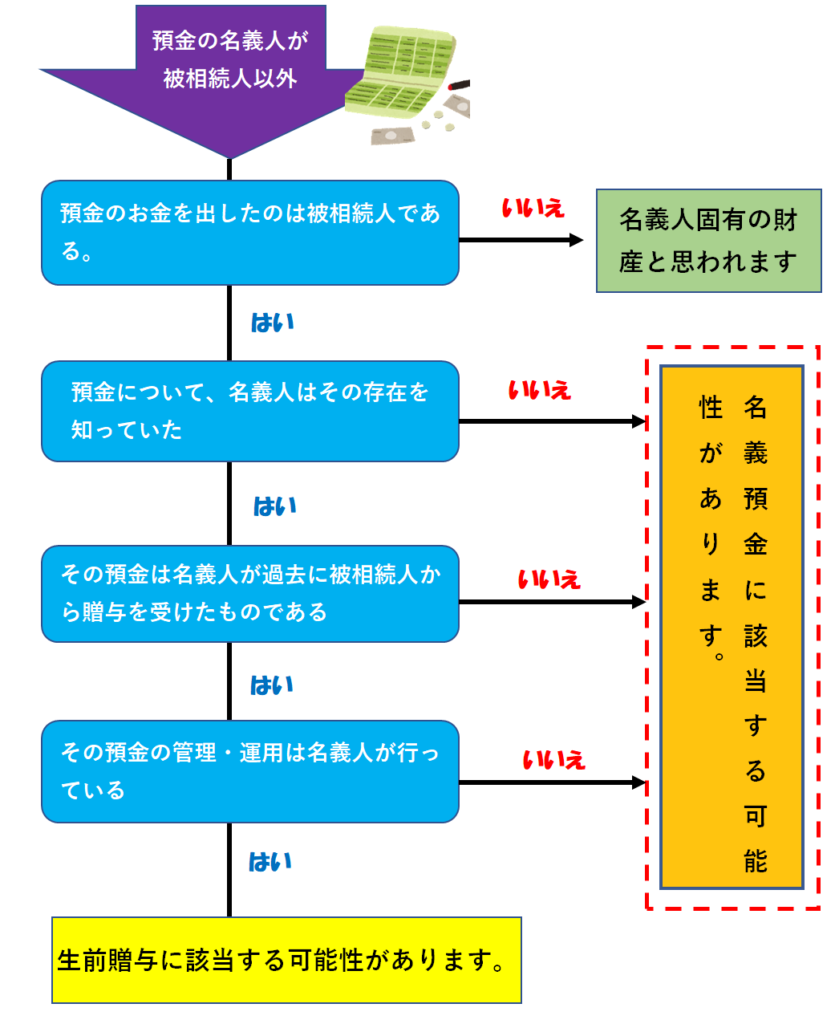

これらをまとめると次のフローチャートのとおりになります。

被相続人名義以外の預金通帳が見つかった場合には、以下のフローチャートにしたがって、まずは名義預金に該当するか確認してみてください。

このフローチャートは1つの目安とはなりますが、実際、相続の申告に際して名義預金どうかを判断するのは容易ではありません。

後になって、税務調査で名義預金の申告漏れが指摘され、多額の追徴課税がされたという相続人をたくさん見てきました。

少しでも不安などがある方は国税OB税理士がいる当事務所にご相談ください。

税務署は名義預金を狙っている!!

名義預金は、税務署による相続税調査で問題となることがほとんどです。

税務署は、調査対象者について念入りに下調べをしてから、調査を行います。

税務署は数多くの資料を有していますので、その下調べの中で、名義預金が疑われる預金についてはある程度目をつけています。

例えば、所得税の確定申告書から被相続人の生前の所得が多額であったにもかかわらず、相続税の申告において、現金預金の申告が少なく、逆に家族の預金残高が多かった場合には、名義預金を疑います。

国税庁が出しているパンフレット(「相続税の申告のしかた」)に、名義預金について相続税の申告が必要である旨の記述があることから、ここからも税務署が名義預金について目を光らせていることがうかがえます。

| 【国税庁パンフレット(「相続税の申告のしかた 令和5年分用」)より】 (Q&A) 問:父(被相続人)の財産を整理していたところ、家族名義の預金通帳が見つかりました。この家族名義の預金も相続税の申告に含める必要があるのでしょうか。 答:名義にかかわらず、被相続人が取得等のための資金を拠出していたことなどから被相続人の財産と認められるものは相続税の課税対象となります。したがって、被相続人が購入(新築)した不動産でまだ登記していないものや、被相続人の預貯金、株式、公社債、貸付信託や証券投資信託の受益証券等で家族名義や無記名のものなども相続税の申告に含める必要があります。 |

名義預金に該当すると思われる預金がある場合の対処法

名義預金が相続の発生前に発覚すれば、そのお金を預金の名義人に適切に贈与をすることで名義預金を回避することが可能です。

しかし、その贈与を行う際には、次①~③のとおり税務署に指摘されないよう次のような方法で行いましょう。

| 【名義預金の贈与をする際の注意点】 ① 贈与契約書を作成する 贈与の事実を証明するために、贈与契約書を作成しましょう。 贈与は口頭でも成立しますが、口約束だけだと税務署は本当に贈与があったのかどうかを疑います。 贈与の事実を「贈与契約書」という書面に残せば、税務調査においてもその事実を証明することできます。 ➁ 贈与税を納付する 年間110万円までの贈与であれば、贈与税はかかりませんが、あえて110万円を超える(例えば、111万円の贈与財産を申告し、1,000円の贈与税を納めるなど)贈与をして、贈与税の申告・納付をしておくというのも有効です。 贈与税を払うという事実が、「贈与」という行為があったことを裏付ける1つの証明になります。 ③ 名義預金をもらった人が通帳及び印鑑等を管理する その預金の名義人がその預金について贈与を受けたというためには、通帳や印鑑、キャッシュカードを自分で管理し、自由に使えなければなりませんので、必ずこれらの引渡しを受けるようにしましょう。税務署は誰が通帳などを管理しているかは必ず確認します。 |

一方、名義預金が相続の発生後に発覚した場合、名義人に対する贈与で回避することができないため、名義預金も含めて相続税の申告をする必要があります。その際には、その名義預金も相続財産となりますのでその他の財産と同様に遺産分割協議の対象となります。

既に遺産分割協議が終わっている場合には、改めて協議を行い、誰がこの預金を相続するかを決めなければなりません。

また、既に相続税の申告した後に名義預金が発覚した場合には、名義預金が申告財産から漏れていたということになりますので修正申告書を提出しましょう。放置していた場合には、税務署から税務調査に入られる可能性がありまので、修正申告は早急に行いましょう。

この場合の修正申告について、(税務調査によらず)自ら自主的に修正申告をする場合には、加算税はかかりませんが、延滞税がかかる場合があります。

まとめ

一般的に、生活していく中で「名義預金」だの「贈与税、相続税」などを意識している人は少ないと思います。

そのため、将来のためにと子供名義又は孫名義で預金口座を作成している家庭は実に多いと思います。

もちろん、そのこと自体は違法でも何でもなく、これまで述べてきたようにしかるべき手続きをすれば何の問題もありません。

一般の納税者が普段意識していないからこそ、名義預金について適切な手続きが取られておらず、税務署が目を光らせているとも言えなくもありません。

実際、私は、元国税調査官として名義預金が問題となる調査を数多く行い、多額(億単位)の追徴課税をした案件もありました。

調査で把握された場合には、加算税や延滞税といういわばペナルティも発生します。

余分な費用の支出をしないためにも、申告の段階から名義預金についてきちんと整理し、申告すべきものは申告するようにしましょう。

名義預金の判定などでお困り方は、是非当事務所にご相談ください。

※ この記事は公開日現在の法令に基づいて作成されています。