こんにちは、つるかめ税理士事務所の平岡です。

今回は、相続税の申告をする際に、どのような財産を申告する必要があるのかついて詳しく解説します。

【この記事のポイント】

■相続税の対象となる財産とならない財産について理解する

■相続税が課税される財産は4つの種類に分類される

■課税される財産には、借地権や営業権など目に見えない権利も含まれる

■被相続人から死亡前3年以内に贈与により取得した財産も相続税の課税対象となる

■宗教的な財産については、慣習や国民感情などに配慮して相続税がかからない

■生命保険金や退職手当金は一定金額まで非課税となる

はじめに

相続税は相続財産の金額に応じて申告が必要かどうかが決まりますので、どのような財産に相続税がかかるのかをしっかりと把握しておく必要があります。

今回は、相続税の課税対象となる財産とならない財産(非課税財産)について解説します。

相続税の対象となる財産

相続税の対象となる財産については、その財産の性質から次の①から④の種類に分けることができます。

| 【相続税の対象となる財産の種類】 ① 本来の相続財産 ② みなし相続財産 ③ 被相続人の死亡前3年以内に贈与により取得した財産 ④ 相続時精算課税の適用を受ける贈与財産 |

本来の相続財産

本来の相続財産とは、相続人が相続によって取得した財産をいいます。

具体的には、被相続人が所有していた現金、預貯金、小切手、株式や公社債などの有価証券、土地や建物といった不動産、借地権、電話加入権、営業権、自動車、船舶、事業用の動産などが該当します。

現金、預貯金などは、容易にイメージできますが、借地権、電話加入権、営業権など目に見えない権利なども含まれますので注意が必要です。

みなし相続財産

みなし相続財産とは、死亡時点で亡くなった人が持っていたものではないが、その死亡によって相続人などが受け取った財産をいいます。

代表例としては、「生命保険金」や「死亡退職金」です。

例えば、亡くなった夫が生前に生命保険に加入しており、妻が受取人となっている場合、その保険金は妻のみが請求して受け取れるものとなります。(他の相続人は請求することはできません!)

すると、その保険金は妻の固有財産となり、遺産分割の対象にもなりませんので、相続財産として相続税が課税されるべきものではないことになります。

しかし、このような保険に相続税が全く課税されないと、生前に相続税対策として保険に財産を投じ、相続税逃れができてしまいます。

このような行為が横行すると、課税の公平が図られなくなってしまいます。

したがって、死亡保険金や死亡退職金などは、その制度の仕組みから厳密には相続財産とはいえないが、それと同様の経済的価値があるものとして、法律で「相続財産ということにしよう!」とみなして課税することとされています。よって、その名称が「みなし相続財産」というわけです。

ただし、このみなし相続財産は、すべての金額が課税対象となるわけではなく、相続人が取得した場合には一定の非課税枠があります。

| 【非課税枠】 非課税限度額=500万円+法定相続人の数 |

| 【つるかめノート:非課税枠が設けられている理由】 生命保険金は、残された相続人の生活のために契約している場合も少なからずあり、相続人によっては、この保険金がないと今後の生活が立ち行かないという場合もあるかと思います。 また、死亡退職金についても、一家の大黒柱を亡くし、その一家の収入が途絶えた場合には、会社から相続人に支払われる死亡退職金でその一家は生活していくことになります。 そのような生命保険金や死亡退職金のすべてに税金をかけるのは、一般的常識、国民感情から考えて好ましくないため、死亡保険金や死亡退職金は、一定額までは税金を課さないとする非課税限度額が設けられています。 ただし、非課税の恩恵を受けられるのはあくまで相続人だけです。 例えば、相続人ではない孫や相続人であっても相続を放棄した人が受け取った保険金には非課税の恩恵は受けられず、全額に課税されてしまいますので注意が必要です。 |

| 【具体例】 夫は次の契約内容の生命保険に加入していました。 ・保険金:1,000万円 ・契約者:夫 ・被保険者:夫 ・保険料負担者:夫 ・受取人:妻 この度、夫が亡くなり、妻が1,000万円の保険金を受け取りました。 この1,000万円は相続税の対象となる、相続財産に含まれますか? (回答) 妻が受け取った死亡保険金の1,000万円は「みなし相続財産」として相続税の課税対象となります。 ただし、妻は相続人となるため、その保険金について非課税枠の範囲内で非課税となります。 |

被相続人から死亡前3年以内に贈与により取得した財産(生前贈与加算)

生前贈与加算とは、「相続または遺贈によって財産を取得した人」が、被相続人から亡くなった日からさかのぼって3年内に贈与を受けた財産がある場合には、相続税の計算において、相続財産に加算する制度です。

つまり、被相続人が生前に相続人に贈与をするということは、被相続人の財布からその贈与分の現金などの資産が相続人に移転しているわけですから、相続税を計算する上では、その移転した分を被相続人の財布に持ち戻して計算しますよという制度になります。

なぜ、こんなややこしい制度があるかというと、例えば、ある資産家が「余命3年です!」と医者から宣告された場合、その資産家は何を考えるでしょうか?おそらく、相続について税理士などの専門家に相談し、相続税をいかに少なくするかを考えると思います。

もし、このような制度がなかった場合、生前に資産を減らすため、贈与税がかからない程度に現金、預金、土地などを親族などに幅広く贈与し、そして亡くなる頃までには、相続税がかからない程度まで資産を減らし、相続税を納めないということができてしまいます。

しかし、こんなことが許されたら、資産家はこのような方法で相続税を免れることができてしまい、国は相続税を課税することは限りなく困難になります。

そこで、このような対策を防ぐため、相続開始日から遡って3年以内の贈与については、相続財産に持ち戻して相続税を計算することとされています。

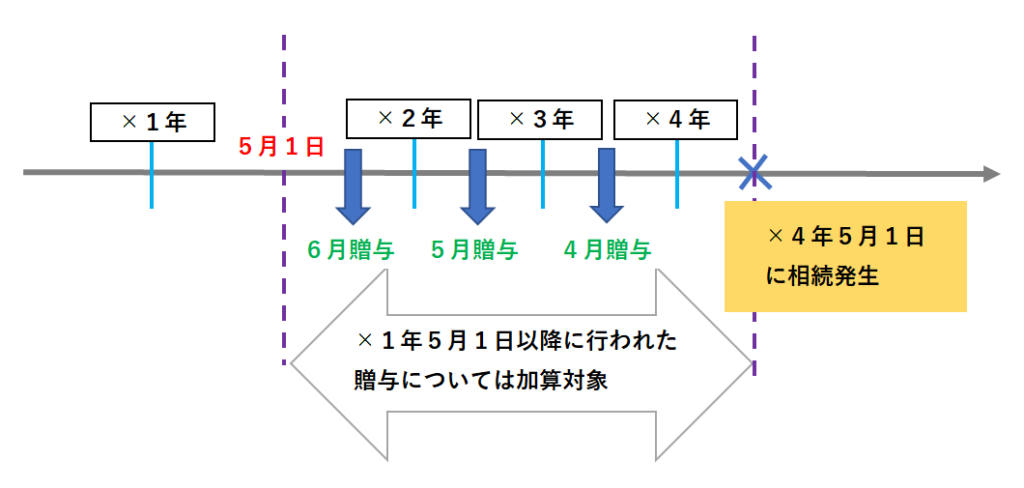

【具体例】

贈与者(財産をあげた人)が×4年5月1日に亡くなりました。

受贈者(財産をもらった人)は贈与者から

・×3年4月に現金を110万円

・×2年5月に現金100万円

・×1年6月に現金40万円

の合計250万円をもらいました。

贈与者が生きている間に受け取ったこれらの金額についても相続税の申告が必要ですか?

(回答)

贈与者の死亡日(令和×4年5月1日)から遡って3年以内の贈与であるため、すべて贈与者の相続税課税価格に加算することになります。

もし、仮に贈与者の相続財産が現金8,000万円のみとした場合には、課税価格はこれらの贈与財産250万円を加算した8,250万円となります。

| 【つるかめノート:「加算される金額」と「加算対象者」には注意してください!!】 生前贈与加算で相続税の課税価格に加算される金額は、贈与税の基礎控除(110万円)以内であっても加算が必要となります。極端に言えば、1円であっても贈与者から死亡前3年以内に贈与を受けたのであれば加算する必要があります。 ただし、次のような生前贈与として加算されない例外扱いの贈与もありますので確認しておきましょう。 ①『贈与税の配偶者控除』 ②『住宅取得資金の贈与』 ③『教育資金贈与』(※1) ④『結婚・子育て資金贈与』(※2) ※1 3年内に③により、贈与された部分のうち、死亡日の残高(使い残り)については、一部の例外を除きb相続財産に持ち戻されることになります。 ※2 ④は被相続人の死亡日時点で使い切っていない部分が加算対象となります。 また、生前贈与加算は、「相続または遺贈によって財産を取得した人」が対象です。 従って、相続人だからといって一律に加算されるわけではなく、たとえ相続人に該当していたとしても、相続財産を一切取得しない人は、3年内贈与があったとしても加算対象になりません。 (よくある失敗例) 贈与者は、「被相続人から死亡前3年以内に贈与により取得した財産については、加算して相続税が計算される」という制度を知っていたので、相続人ではない孫に現金を贈与して相続税対策をしていました。 孫は相続人ではないため、生前贈与加算の制度には該当しないと思い込んでいましたが、孫を受取人として、生命保険契約を締結していたことを忘れており、贈与者の死後、孫に生命保険金が支払われました。生命保険金はみなし相続財産に該当するため、孫は「遺贈」により生命保険金を取得したことになります。したがって、意図せずに孫も生前贈与加算の対象になってしまいました。 せっかく、勉強して、生前贈与加算から逃れようと節税対策をしてきたのに生命保険金を受け取ったばっかりに、この節税対策が水の泡となってしまうことがあるので注意が必要です。 |

| 【つるかめノート:生前贈与により、相続税の節税対策をされている人は要注意!!】 現在、相続税の節税対策として、相続人に現金などを贈与している人は、この制度をしっかりと理解しておきましょう! 結局、贈与した財産が相続財産に持ち戻されてしまって今までの苦労が水の泡・・・なんて残念な結果になりかねません。 「相続で財産を取得する人」への生前贈与は3年経過後でないと節税効果がありません。 つまり、事前の準備と時間が必要ということになります。 生前贈与の実行にあたり、次の事項に注意しながら行うようにしましょう。 (1)推定相続人以外になるべく生前贈与を行う 生前贈与加算は「相続または遺贈によって財産を取得した人」が対象なので、遺言書等がなければ、例えば、相続人の配偶者(例えば息子の嫁など)や相続人でない孫への贈与は生前贈与加算の対象になりませんので、実行できそうな方は積極的に取り入れましょう! (2)推定相続人への贈与は、早いうちから長年かけて実行する 相続人への贈与は、どうしても生前贈与加算(3年内贈与)の対象から逃れることはできませんので、なるべく早いうちから長年かけて贈与を実行しましょう! まずは、相続税の試算を行い、大まかな財産の概算額、税率の把握をしておくことをおすすめします。 相続税の試算、生前対策は当事務所にご相談ください! |

相続時精算課税の適用を受ける贈与財産

相続時精算課税制度は、60歳以上の父母または祖父母から20歳以上の子・孫への生前贈与について利用できる制度です。

相続時精算課税による贈与は、2,500万円までの贈与について贈与税が発生しませんが、相続の際に贈与された財産が相続財産に加算されてしまいます。

生前贈与加算と制度的には似ていますが、異なる点もありますので注意してください。

| (類似点) ・どちらも贈与された財産を相続財産に加算される ・支払った贈与税は相続税額から差し引く(贈与税額控除) (異なる点) ・加算される期間が相続開始前の3年に縛られず、相続時精算課税制度の適用を受けて申告した後、その贈与者から受けたものすべてが加算される |

相続税の対象とならない財産

宗教的な財産や寄付した財産については、慣習や国民感情などに配慮して相続税がかからないことになっています。

① 墓地、墓石、仏壇、仏具、祭具、庭内神し

墓地・墓石・仏壇・仏具・祭具など、日常礼拝の対象とされている財産には相続税が課税されません。

ただし、それらが純金製で投資対象となるなどの高価なものは課税対象となる場合がありますので注意してください。

② 国や地方公共団体へ寄付した財産

相続税の申告期限までに相続により取得した財産を地方自治体、公益法人や認定NPO法人などに寄付した場合、その財産には相続税が課税されません。

ただし、寄附先の法人がその財産を公益目的の事業などに使用していなくてはならず、また寄附した日から2年以内に使用していなければ非課税にはなりません。

③ 心身障害者共済制度の給付金を受ける権利

地方公共団体の条例によって故人が心身障害者共済制度の給付金を受けており、その給付金を受ける権利を相続する場合、給金を受ける権利には相続税が課税されません。

④ 個人経営の幼稚園事業等の財産

個人経営の幼稚園、盲学校、ろう学校、養護学校の財産で一定の要件を満たすものには相続税が課税されません。

ただし、相続人が事業を継続する必要があります。

⑤ 皇室の皇位継承によって受け継がれる三種の神器など

皇室の皇位継承によって受け継がれる三種の神器などは、皇位継承に伴う由緒物の承継であることから相続税は課税されません。

⑥ 相続人が受け取った「生命保険金等」「退職手当金等」など

相続人が受け取った「生命保険金等」「退職手当金等」には非課税枠があり、「500万円×法定相続人の数」が非課税となります。

| 【つるかめノート:非課税金額を算出する際の留意点】 この非課税枠の計算で用いる「法定相続人」は民法で定められた相続人のことをいいますが、判定の際には次の点に注意してください。 イ 死亡・欠格・廃除した相続人は含めない ロ 代襲相続した人は法定相続人含める ハ 相続放棄をした人も法定相続人に含める ニ 養子の場合、他に実子がいるなら1人まで、いないなら2人までカウントできる また、「財産を相続する相続人のみ」が非課税の恩恵が受けられます。 したがって、相続権のない孫や相続を放棄した相続人が死亡保険金を受け取って非課税の恩恵を受けられません。 つまり、「法定相続人の数に含める」ことと「非課税の恩恵が受けられる」ことは別になります。 |

※ この記事は公開日現在の法令に基づいて作成されています。