こんにちは、つるかめ相続税理士事務所の平岡です。

「都内に一軒家を持っていたら相続税がかかる時代に・・なんてよく聞くけどうちは相続税がかかるのかしら」という方は多くいらっしゃるのではないでしょうか?相続税がかかるかどうかだけでも把握できれば、その後の「安心」や「相続対策」につながるのではないかと思います。

今回は、相続税がかかるかどうかの判定方法について解説いたします。

【この記事のポイント】

■相続税がかかるかどうかの判定では「法定相続人」「基礎控除額」「遺産の額」の把握が必要

■相続税は遺産総額が基礎控除額を超えた場合にかかる

■相続税の基礎控除額は「3,000万円+600万円×法定相続人の数」で算定

■借金などの債務や葬式費用は相続税の計算上、相続財産から控除できる

はじめに

相続税は、相続財産の金額が基礎控除額を超えた場合にはかかります。

この基礎控除額が、平成27年1月1日以降に大幅に引き下げられ、これまでは「相続税」というとお金持ちにかかる税金というイメージがありましたが、いわゆる一般的な会社員の方であっても都内に一軒家を持っている人は、相続税がかかる時代となりました。

相続税の申告の要否判定手順

| 【判定手順】 ① 基礎控除額と相続人の確定 ② 遺産総額を求める ③ 遺産総額から基礎控除額を引く |

基礎控除額と相続人の確定

基礎控除額は法定相続人の数によって増加しますので、法定相続人が何人いるか確認しましょう。

法定相続人を確認するには、被相続人の出生から死亡までの戸籍謄本を取得します。

| 【相続税の基礎控除】 = 3,000万円+(600万円×法定相続人の数) |

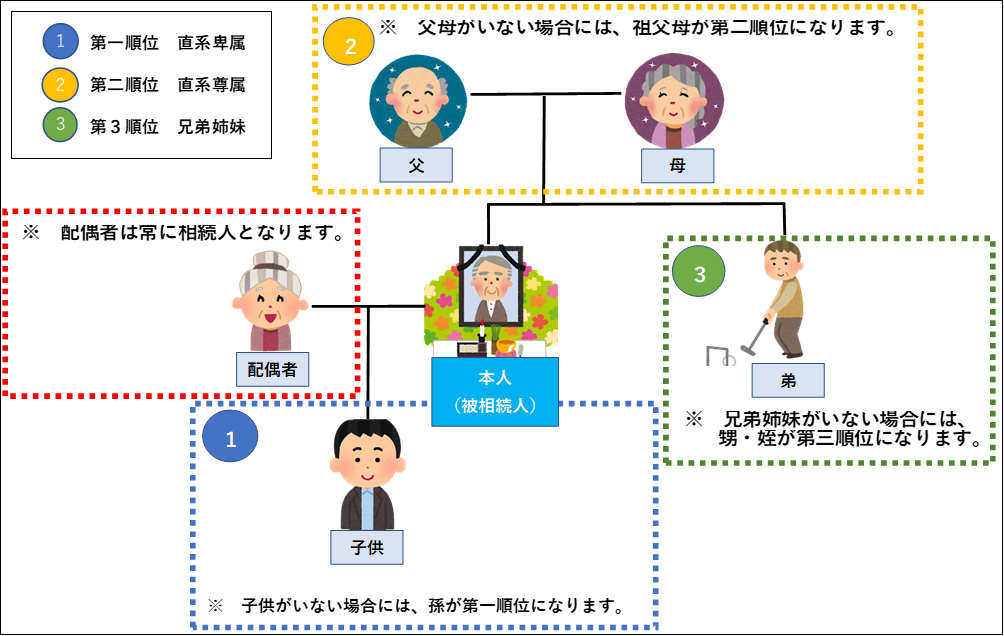

法定相続人は、配偶者は必ず相続人となり、これに加えて、①子・孫、②直系尊属(父母・祖父母)、③兄弟姉妹の優先順位で相続人となります。

法定相続人が確定したら、上記の算式及び下表「参考:法定相続人の数と基礎控除額」で基礎控除額を確定します。

【参考:法定相続人の数と基礎控除額】

| 法定相続人の数 | 基礎控除額 |

| 0人 | 3,000万円 |

| 1人 | 3,000万円+1人×600万円=3,600万円 |

| 2人 | 3,000万円+2人×600万円=4,200万円 |

| 3人 | 3,000万円+3人×600万円=4,800万円 |

| 4人 | 3,000万円+4人×600万円=5,400万円 |

| 5人 | 3,000万円+5人×600万円=6,000万円 |

| 6人 | 3,000万円+6人×600万円=6,600万円 |

| 7人 | 3,000万円+7人×600万円=7,200万円 |

| 8人 | 3,000万円+8人×600万円=7,800万円 |

総遺産額を求める

相続税は、被相続人が亡くなった時点で被相続人が保有していたすべての財産に課される税金です。

その財産にはプラスの財産(預金や土地など)はもちろんのこと、マイナスの財産(例えば、借金など)も含まれます。

| 【総遺産額】 = プラスの財産(本来の相続財産+みなし相続財産+相続開始前3年以内の贈与+精算課税適用財産)-マイナスの財産(債務や葬式費用) |

上記算式のプラスの財産には、「本来の財産」「みなし相続財産」「相続開始前3年以内の贈与」「精算課税適用財産」で構成され、マイナスの相続財産は「債務」「葬式費用」で構成されています。

本来の相続財産とは

本来の相続財産とは、相続人が相続によって取得した財産をいいます。

具体的には、被相続人が所有していた現金、預貯金、株式などの有価証券、土地や建物といった不動産、借地権、電話加入権、営業権、自動車、船舶、事業用の動産などが該当します。

現金、有価証券、土地などの財産は容易にイメージできますが、借地権、電話加入権、営業権など目に見えない権利のようなものも相続財産として対象となりますので申告漏れに注意が必要です。

なお、墓地や墓石、仏具などには非課税財産として課税対象から除かれていますので含める必要はありません。

みなし相続財産とは

みなし相続財産とは、被相続人が亡くなった時点において保有していた財産ではないが、課税の公平の観点から相続税法上、相続財産とみなして相続税の計算に含める必要のある財産をいいます。代表的な例として、「死亡保険金」や「死亡退職金」が該当します。

なお、みなし相続財産には「相続人の人数×500万円」の非課税枠がありますので、受け取った死亡保険金と死亡退職金の総額が算出した非課税枠より多い場合、超えた部分の金額が相続税の課税対象になります。

| 【具体例】 夫は次の契約内容の生命保険に加入していました。 ・保険金:3,000万円 ・契約者:夫 ・被保険者:夫 ・保険料負担者:夫 ・受取人:妻 この度、夫が亡くなり、妻が3,000万円の保険金を受け取りました。 相続人は2名です。(妻、子供1名) 相続税の課税対象となる金額はいくらになりますか? (回答) 妻が受け取った死亡保険金の3,000万円は「みなし相続財産」として相続税の課税対象となります。 ただし、死亡保険金には「500万円×2名=1,000万円」非課税枠がありますので、妻が取得した保険金のうち相続税の課税対象となるのは2,000万円となります。 |

相続開始前3年以内の贈与とは

「相続または遺贈によって財産を取得した人」が、被相続人から亡くなった日からさかのぼって3年以内に贈与を受けた財産がある場合には、相続税の計算において、相続財産に加算されます。

なお、贈与税の基礎控除以下の金額、贈与を受けた年分に贈与税の申告を行っていた場合であっても加算されることに注意してください。

(※その際に支払った贈与税は「贈与税額控除」として相続税の申告の際に精算されます。)

精算課税適用財産とは

相続時精算課税とは、60歳以上の父母または祖父母から20歳以上の子・孫への贈与について利用できる制度で、その贈与については、2,500万円まで贈与税が発生しませんが、贈与者の相続の際に、贈与された財産が相続財産に加算されます。

したがって、被相続人からの贈与で過去に相続時精算課税制度の適用を受けた財産については、相続税の課税対象となりますので注意してください。

マイナスの相続財産(債務及び葬式費用)とは

債務や葬式費用は、相続税の計算において、プラスの財産から控除することが可能です。

債務とは、被相続人が亡くなった時点で支払い義務が発生していた費用のことで、借入金や未払い医療費、税金などが該当します。

また、被相続人のお通夜・葬儀・告別式から火葬・埋葬・納骨に至るまでに一般的に必要となる葬式費用についても相続税の計算上、債務などと同様に相続財産から控除することができます。ただし香典返しなど控除できない費用も一部あるので注意してください。

※ プラスの財産の詳細については、「〇」を参照してください。

※ マイナスの財産の詳細については「〇」を参照してください。

| 【つるかめノート:「債務・葬式費用は相続財産から控除できます!」】 相続財産は預金や不動産などプラスの財産だけとは限りません。借金などのマイナスの財産もあります。 相続の際に、相続人はプラスの財産だけ相続するというようないいとこ取りはできず、借金などのマイナスの財産もあれば基本的にはそれも引き継ぐことになります。そうした場合に、プラスの財産だけ課税されて、マイナスの財産は切り捨てられたのでは、相続人にとっては納得いきませんよね。 よって、借金などを相続した場合には、プラスの財産から控除することができ、その控除した正味の遺産総額に対して相続税がかかるような仕組みになっています。 また、葬式費用は、一般的には相続財産から支出すべきものであり、その費用分も含めて相続税を課税することは常識で考えておかしいと考えられているため、葬式費用についても債務同様、プラスの財産から控除できることとされています。 ただし、葬式費用のすべてが控除できるわけでなく、例えば ① 香典返しのためにかかった費用 ② 墓石や墓地の購入のためにかかった費用 ③ 初七日や法事などのためにかかった費用 については控除ができませんので注意が必要です。 |

※どのような債務や葬式費用が控除の対象となるかについては、「相続財産から控除できる債務について教えてください。」及び「相続財産から控除できる葬式費用について教えてください。」を参照してください。

基礎控除額から総遺産額を引く

遺産総額が求められたら、次に基礎控除額を差し引いて判定します。

| 【判定】 (遺産総額-基礎控除額) > 0 ⇒ 相続税がかかります! (遺産総額-基礎控除額) < 0 ⇒ 相続税はかかりません! |

| 【具体例】 この度、父が亡くなり、父の財産を相続することになりました。 父のプラスの財産(預金、土地、建物)とマイナスの財産(借金、葬式費用)は以下のとおりです。 ・預金 4,000万円 ・土地 1,000万円 ・建物 1,000万円 ・(借金 500万円) ・(葬式費用 500万円) 相続人は母と姉と弟の3人です。 なお、プラスの財産とマイナスの財産は全て母が承継し、葬式費用も母が負担しました。 この場合に、相続税の申告は必要でしょうか?? (回答) 先ほど判定手順にしたがって回答します。 ① 基礎控除額と相続人の確定 法定相続人は、母、姉、弟の3人となります。 法定相続人が3人ですので、基礎控除額は「3,000万円+600万円×3」で4,800万円となります。 ② 遺産総額を求める プラスの相続財産は、土地の1,000万円、建物の1,000万円、預貯金の4,000万円の計6,000万円となります。そこからマイナスの財産である借金500万円と葬式費用500万円を控除します。よって、遺産総額は5,000万円となります。 ③ 基礎控除額から遺産総額を引く 5,000万円(遺産総額)-4,800万円(基礎控除)=200万円 結果、「(遺産総額-基礎控除額) < 0」となることから、この場合には相続税がかかることになります。 |

| 【つるかめノート:「配偶者の税額軽減」及び「小規模宅地等の特例」の特例の適用】 相続財産の額が基礎控除額を超えた場合には、原則として相続税がかかります。 しかし、相続税には配偶者の税額軽減(配偶者控除)や小規模宅地等の特例などがあり、これら要件を満たした場合には、相続税が減額され結果として相続税がかからないこともあります。 ただし、特例を適用した結果、相続税がかからない場合には納税の必要はありませんが、相続税の申告書の提出は必要になりますので注意が必要です。 |

※ この記事は公開日現在の法令に基づいて作成されています。