【この記事のポイント】

■取得費がわからない場合には、概算取得費を適用する前に登記事項証明書などを取り寄せ、金融機関や不動産業者で調査する。

■市街地指数等で推計して取得費を算出するのは税務リスクがある。

■取得費の調査を実施しても不明の場合には概算取得費(譲渡価額の5%)を適用する。

■先祖代々承継してきた土地については、当時と現在の貨幣価値の違いにより概算取得費の方が有利になる場合がある。

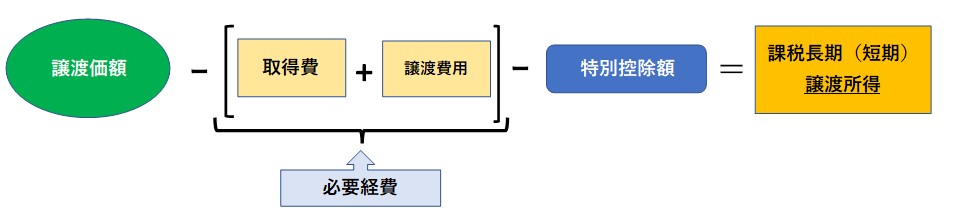

土地や建物などの不動産を売却し、利益が出た場合には、税金(譲渡所得税・住民税)がかかります。

その利益は売却代金から売却した土地・建物を昔買った時の価額(「取得費」といいます。)、譲渡費用などを差し引いて求めます。

1 取得費がわからない場合は売却金額の5%!?

不動産の譲渡所得の計算上、非常に悩ましいのが取得費です。

取得費の計算によって、譲渡所得の金額は大きく違ってきます。

私の事務所でも、大昔に不動産を取得したため売買契約書を紛失しており、買った時の金額がわからない場合にはどうしたらいいのかという相談を多くいただきます。

どうしても取得費がわからない場合や先祖代々から受け継がれている土地等で取得費が明らかにできない場合には概算取得費(売却代金の5%)を使用して申告することになりますが、売却金額の5%を取得費として計算するということは、裏を返せば売却金額の95%に課税されるということになります。納税者にとっては非常に悩ましい問題です。

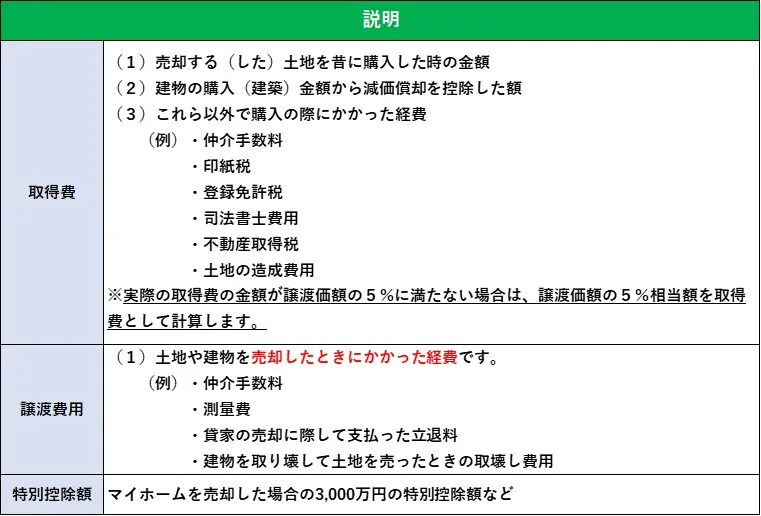

2 概算取得費を適用した計算例

では、概算取得費を適用して計算した譲渡所得及び税額の計算例を見ていきましょう。

売却金額が大きくなればなるほどに税金の負担額は大きくなってしまいます。

3 取得費の解明に向けて調査をしましょう!

今回は概算取得費を使用する前にご自身で調査可能な取得費の調べ方について解説します。

まずは法務局で「登記事項証明書」を取得しましょう。

登記事項証明書を取得すれば

・所有権の取得原因(売買、贈与、交換)

・売買した相手(前所有者)

・取得した時期

・抵当権の設定の有無

・借入金額

・借入金融機関

などが明らかになることが多いです。

ただし、不動産を取得した時期が相当古くて登記事項証明書が電算化される前のものについては、売買相手(前所有者)の記載がないことも多く、必要な情報が全て得られるとは限らない点に注意が必要です。登記事項証明書を取得したら、金融機関や不動産業者などへ問合せをします。

(1)売買相手(前所有者)への問合せ

登記事項証明書を取得して売主が判明した場合には、売主の連絡先がわかるようであれば連絡を取り、当時の売買契約書や譲渡所得の申告書の控えを保管していないか確認してみましょう。

(2)物件を仲介した不動産業者への問合せ

不動産購入時に不動産業者に仲介してもらった場合には、その業者に当時の売買契約書や売買の関連資料が残っていないか確認してみましょう。宅建業法で書類の種類によって7年~10年の保存義務はありますがそれ以前の書類も保存している場合もあります。

(3)借入れ金融機関へ問合せ

金融機関からローンを組んで購入していた場合には、ローンの申込時に売買契約書などを提出している場合もありますので、保存されていないかを確認してみましょう。

4 関連資料から取得費を推算する

上記(1)から(3)へ問合せを行っても、売買契約書などが入手できない場合には、契約時の関連資料から取得費を推算する方法があります。

取得費は購入事実と時期がはっきりしていれば、売買契約書などいわゆる直接的に取得費を証明するものがなくても、関連資料から推算できる場合には、必ずではありませんが税務署に認めてもらえる可能性もあります。

関連資料とは具体的には次のような書類になります。

・通帳等での購入履歴、住宅ローンの返済履歴

・住宅ローンの金銭消費貸借契約書のコピー、返済予定表

・購入当時の不動産業者の価格が記載されているパンフレット等

・同じマンションの他の契約書事例

・住宅ローンの場合は、登記簿「乙欄」の抵当権の設定額

・当時の手帳や日記など

購入当時の不動産業者の価格が記載されているパンフレット等には、開発分譲された物件や新築販売されたマンションでは、近隣の住民の方が販売広告や価格一覧表を保管している可能性があります。また、当時の手帳や日記、メモなどにその当時のことを記録している場合もあるので残っていれば確認してみましょう。

また、賃貸用不動産や事業用不動産であれば、古い帳簿類や確定申告資料が残っていないか調べ、相続人による売却である場合には、相続関係書類から手掛かりが見つかることがありますので、これらの書類も目を通すようにしましょう。

この取得費を推算する方法はいかに税務署を納得させるかがポイントとなりますので、資料は多いに越したことはありません。

よって、手許にある資料は全て申告書に添付し、税務署からの問合せに対しては事実関係をしっかりと説明できるようにしておきましょう。

なお取得費がわからない場合には「概算取得費」で申告することになります。

【 point 昭和20年~30年代に購入したことが明らかな土地】

昭和20年から昭和30年代に購入した土地は、現在と貨幣価値も異なるため、実際の取得費が判明したとしても売却価額の5%の方が高いこともしばしばあります。

(その場合には、概算取得費を使って申告しましょう!)

よって、この頃に購入したことが明らかであれば、取得費の解明調査や推算をしなくても概算取得費と同程度と思われます。

5 関連資料から取得費を推算した場合、更正の請求で認められるか!?

例えば、当初申告で譲渡所得を申告するに当たり概算取得費を使って譲渡所得を計算していたが、申告後に関連資料に基づいて取得費を推算し、譲渡所得が当初申告よりも小さくなったことから、税務署に更正の請求を行った場合、更正の請求では事実関係がはっきりした場合(その立証責任は納税者側)でないと認められません。

よって、関連資料から取得費を推算する方法では認められない可能性が高いといえます。したがって、この方法を使用する場合には、当初申告においてこの計算をしておくようにしましょう。

6 市街地価格指数を取得費として計算しても認められるか?

取得費について調査をしても解明できず、関連資料も全く残っていない・・・という場合に、インターネットで「取得価格がわからない」などのキーワードで調べると「市街地価格指数」に基づいて取得費を推算する方法が紹介されています。

市街地価格指数というのは市街地の宅地価格の推移を指数化したもので「全国」「六大都市」「東京限定(昭和60年~)」の3つがあります。

これらの方法はこの市街地指数をもって取得費として譲渡所得を申告しようというものですが、そのほとんどが税務署に否認されています。

一部裁決では認められたケースもありますが、そのケースは個別事例であり、一般的に認められた方法ではないと個人的には考えています。

認められなかった場合には修正申告が必要となり、加算税や延滞税などのペナルティが課せられる場合があります。

特に不動産の譲渡の場合、取引金額も大きいため、認められなかった場合のペナルティの額も大きいです。

過去の裁決からも税務署も基本的には認めないスタンスだと思われますので、否認されるリスクが多分にある市街地指数等を使用して申告するのは避けた方がいいと思われます。

7 どうしてもわからない場合は概算取得費を使用する

不動産業者や金融機関の問合せ、関連資料からの推算を試みてもなお取得費がわからない場合でも、全く取得費を控除できないわけではなく、収入金額の5%は取得費として申告することが許されています。この取得費のことを「概算取得費」といいます。

<概算取得費の歴史>

昭和27年12月31日以前から所有していた資産の取得費については、昭和28年1月1日の相続税評価額を基礎として計算することとされていたが、納税者自ら譲渡所得の金額を計算する場合に、税務署へ照会しなければその評価額は判明せず、手間を要することから、昭和44年度の改正で長期譲渡所得の金額に対する税負担の明確化をねらいとして概算的に算定できるようにされました。

【例】先祖伝来の土地(取得費が不明)を5,000万円で売却した場合の概算取得費

5,000万円×5%=250万円

概算取得費についての実務上のポイントについて紹介します。

【point 概算取得費と実額の重複適用は不可】

例えば、売却する土地を造成するためにかかった費用(造成費)や相続(贈与)時の登記費用などを支払った場合(以下「実額取得費」といいます。)は取得費に該当しますので、譲渡所得の計算において控除することができます。

ただし、概算取得費を使う場合は、この実額取得費を控除することはできません。

つまり、取得費について「概算取得費」か「造成費などの実額取得費」のいずれか有利の方を選択することになります。

※概算取得費の適用にあたっては、個々の売却物件ごと選択適用できますので、例えば土地と建物を売却した場合、建物については実額取得費を適用し、土地については概算取得費を使うなど資産ごとに選択して適用することが可能です。

【例1 概算取得費>実額取得費の場合】

×3年に先祖代々相続されてきた土地(取得費は不明)を2,000万円で売却しました。

この土地を相続した際に登記費用を10万円支払いました。

今回の土地の売却に際し、譲渡所得の計算上で控除できる取得費は、概算取得費の100万円(売却価額の5%)と相続登記費用10万円の合計110万円となりますか?

(回答)

いいえ。譲渡所得の計算上、取得費として控除できる金額は概算取得費の100万円のみなります。

(解説)

相続時の登記費用などの実額による取得費と概算取得費は重複して控除することはできないため、取得費は、相続時の登記費用など、取得費に該当する費用の実額と概算取得費のいずれか大きい金額となります。

今回は、相続登記費用(10万円)より概算取得費(100万円)の方が大きいため、取得費は概算取得費を適用して100万円となります。

【例2 概算取得費<実額取得費の場合】

×3年に先祖代々相続されてきた土地(取得費は不明)を2,000万円で売却しました。

売却に際して土地の一部を造成して200万円(造成費)を支払いました。

譲渡所得を計算する際の取得費は概算取得費の100万円(譲渡価額の5%)と土地の造成費用200万円の合計300万円となりますか?

(回答)

いいえ。譲渡所得の計算上、取得費として控除できる金額は造成費として支出した200万円のみとなります。

(解説)

土地の造成費用は譲渡費用ではなく、土地の価値を高める費用であるため土地の取得費となります。よって、譲渡所得の計算上、取得費として控除できる金額は、造成費用などの取得費に該当する費用の実額と概算取得費のいずれか大きい金額となります。

今回は、概算取得費(100万円)よりも造成費用(200万円)の方が大きいため、取得費は造成費用の200万円となります。

8 概算取得費は土地・建物以外でも使えるか?

法律上では、昭和27年12月31日以前から所有していた土地・建物等に適用されることとされていますが、昭和28年1月1日以後に取得した土地・建物等の取得費についてもその適用範囲が通達により認められています。なお、その譲渡所得が短期譲渡所得となる場合であっても適用されるものと考えられます。

また、土地・建物以外(例えば、金地金など)の資産についても、以下の通達により取得価額がわからないものについては概算取得費を適用することが認められています。

| 根拠規定 | 適用範囲 |

| 措法31の4 | 昭和27年12月31日以前から所有していた土地・建物等 |

| 措通31の4-1 | 昭和28年1月1日以後に取得したものでも可能 |

| 所基通38-16 | 土地・建物以外(例:株式など)の資産にも適用範囲を緩和 ※借家権、土石等、漁業権は適用対象外 |

9 まとめ

昔に購入した物件の資料が残っておらず取得費がわからない場合であっても,概算取得費を適用して申告する前に、登記事項証明書(取得原因や取得時期、売買相手など)を足がかりに取得費の解明に向けて調査をしてみましょう。

申告期限間近になってこれらの調査が進まないため、とりあえず概算取得費で申告しておいてのちに更正の請求をしようとした場合、更正の請求では認められない可能性が高いため注意が必要です。

よって、当初申告に間に合うよう取得費の調査はできるだけ早めに行うようにしましょう。

また、取得費は贈与、相続があった場合には財産を取得した人に引き継がれますので、将来の相続などを見据えてお子さんなどの相続人等が相続などで受けた物件を売却する際に譲渡所得の計算において取得費で困らないよう、売買契約書などの保管をしっかりと行うようにしましょう。

当事務所でも取得費がわからない方に向けて、取得費解明調査のお手伝いをさせていただいております。気軽にご相談ください。