【この記事のポイント】

■個人の所得税と住民税を合わせると最高税率55%!法人での申告の方が税金上有利な場合がある

■不動産の法人化のメリットとデメリットを把握する

■法人化は「課税所得が600万円超」「相続対策」「不動産の売却」の際に考える

■法人の活用方法には「管理型」「サブリース型」「所有型」がある

■法人の設立手続を知る

1 はじめに

個人で不動産賃貸業を営んでいる場合に、発生する家賃収入は、不動産所得に該当し、原則として確定申告をする必要があります。

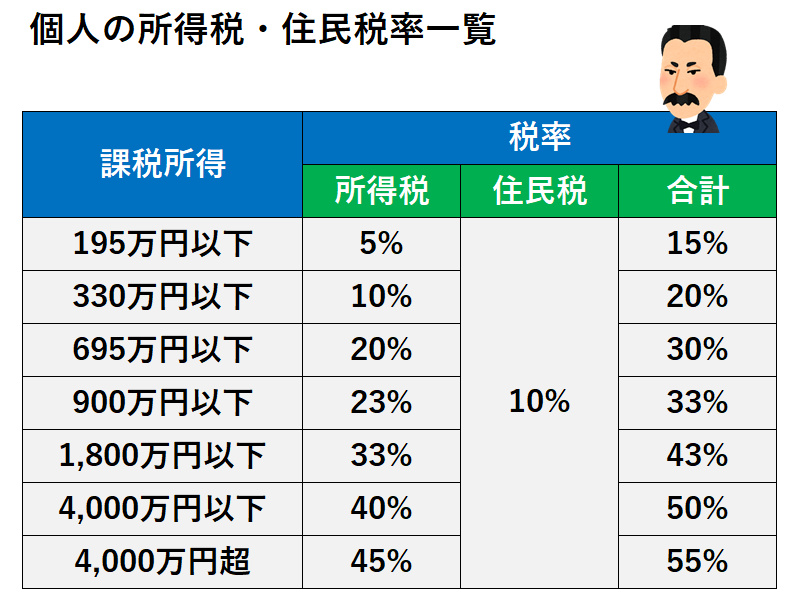

日本では個人の所得税と住民税を合わせると最高税率は55%と増税傾向にあり、一方で法人税は国際的な観点から減税傾向にあります。

よって、賃貸の規模が大きくなり、収入が増えて税率が上がってくると、法人化した方が税金上有利(節税)になる場合があります。

「法人化する」とは、具体的には個人が所有している賃貸アパートを自分が設立した法人に売却して、賃貸収入の申告をその法人で行うというものです。

そうすることで、アパート等の収入を所得税ではなく法人税で申告することになります。

また、法人化するメリットとして賃料による所得を家族間に分散させたり、法人になれば認められる経費が大きいことからさらなる節税ができる場合があります。

2 不動産の法人化のメリット・デメリット

不動産の法人化を行った場合、メリットとデメリットが存在します。まずはメリットについて説明します。

【不動産の法人化メリット7選】

(1)不動産投資などの収益の節税

⇒「所得税率(住民税と合せて最高55%)」と「法人税率(最高34%)」の税率の差を利用して節税を行うことができます。

(2)家族内での所得の分散による節税

⇒代表者(自分)や役員(家族)が法人から受け取る報酬は給与という形で受け取りますので、それぞれが給与所得控除の適用が受けられます。

(3)法人化して資産を分散

⇒法人に不動産などの資産を移し、法人から家族に給与として支払うことで資産の分散が可能になります。

(4)法人税の節税

⇒法人が代表や役員に対して支払った役員報酬や給与は、法人側では損金(費用)として処理できますので法人税を軽減することができます。

(5)厚生年金と退職金の積立ができる

⇒法人は社会保険(健康保険・厚生年金)の加入が義務となっていますので、厚生年金に加入することによって、将来の年金の受給額を増やすこともできます。

また、個人事業主では自分や家族に支払う退職金は経費になりませんが、法人から退職金を支払う場合には法人の経費となり、さらに受け取った自分や家族は、退職所得として退職所得控除の適用を受けることができるため、税金の負担において非常に有利となります。

(6)必要経費として認められる範囲が大きいことによる節税

⇒同じ事業をやっていても個人と法人では、経費の認められる範囲が異なり、法人の方が広く認められる傾向にあります。

(7)所得が赤字の場合にはその赤字を10年間繰り越すことができる

⇒個人事業主で青色申告の場合で所得が赤字の場合にはその赤字は3年間しか繰り越すことができませんが、法人で青色申告の場合には、その赤字(欠損金)を10年間繰り越すことができます。

【不動産の法人化デメリット6選】

(1)法人化するたの費用がかかる

⇒法人を設立する際に、登録免許税、実印や社印などの印鑑の作成費用、司法書士への報酬、社会保険加入による保険料などが必要になります。

(2)不動産移転時に不動産取得税などの税金がかかる

⇒個人から不動産を法人名義に変更するときには「贈与」「売買」「現物出資」のいずれかの方法により、所有権を移転して登記することになりますが、その際に不動産取得税や所有権移転登記をする際の登録免許税がかかります。

(3)法人税の申告が大変

⇒法人の場合、個人事業主より帳簿の記載事項が多く、その内容も詳細なものが要求されていますので申告を税理士に依頼する場合には税理士費用がかかります。

(4)法人が不動産を取得してから3年以内は株価が高い

⇒その法人の株価の算定上、取得から3年以内の不動産は相続税評価額ではなく、時価で評価することになりますので株価は高くなります。よって、仮に法人でアパートを経営をスタートさせてから3年以内に株主に相続や贈与が発生すると節税対策にはなりません。

(5)税務調査の対象となりやすい

⇒個人事業主の時に比べて、同じ事業をやっていたとしても法人の方が税務調査をされやすいというのがあります。一般的に、個人の場合だと7~10年に1度程度、法人の場合は3~5年に一度で調査が行われています。

(6)赤字でも税金がかかる

⇒個人事業主の場合、所得が赤字の場合には、所得税や住民税といった税金を納付する必要はありませんが、法人の場合は、最終的な所得が赤字であっても、住民税の均等割(約7万円)が必ず発生します。

3 不動産法人化のタイミング

【不動産法人化のタイミング3選】

(1)課税所得金額が600万円を超えた場合

(2)相続対策を検討している場合

(3)不動産の売却(短期譲渡)を検討している場合

(1)課税所得金額が600万円を超えた場合

個人の所得については、所得税(復興特別所得税含む)、住民税、事業税などが課税され、一方、法人については法人税や地方法人税、法人住民税、法人事業税などが課税されます。個人も法人も所得に応じて税率が異なりますが、これらの税率を「実行税率」といい、この実行税率が個人よりも法人が低くなるのが、課税所得金額600万円前後となります。

要するに、個人と法人の税率の違いに注目し、個人税率>法人税率になるタイミングで法人化を考えましょう。

【参考:個人・法人の税率】

(2)相続対策を検討している場合

不動産の法人化を行い、自己が所有する不動産を生前にその法人に移転させておけば、自己の所有財産(相続財産)を減少させることが可能となります。

例えば、土地建物を個人で所有している場合、建物だけを法人に売買などで移転させます。その場合には法人側に借地権が発生するので、認定課税を避けるため、「土地の無償返還に関する届出書」を税務署に提出しておきます。

そのうえで、法人から適正な地代を収受し、その後土地所有者の個人が亡くなり、相続が発生した場合には、その土地は貸宅地として相続税の計算上、その土地の評価額から20%を控除した価額で評価でき、さらに貸付事業用宅地として小規模宅地等の特例(200㎡まで50%減)も適用できるため、大幅に相続税を減らすことができます。

(3)不動産の売却(短期譲渡)を検討している場合

不動産所得は総合課税であり、所得に応じて最大55%(住民税10%含みます)の税率となります。

一方、不動産の売却収入については譲渡所得として課税され、短期譲渡所得(所有期間5年以下)では住民税と合わせて約39%、長期譲渡所得(所有期間5年超)では住民税と合わせて約20%の税率となっています。

これに対し、法人の場合、不動産保有時・不動産売却時のどちらの収入も法人税として計算できるため、その実行税率は最大で約37%です。

よって、不動産の売却を検討されている場合、短期譲渡の場合では税率の面から個人より法人の方が有利なため、金額が大きい場合には法人化を検討してもいいかもしれません。

しかし、長期譲渡の場合には、個人より法人の方が税率が高くなる場合がありますので慎重な検討が必要となります。

4 法人の活用方法

法人の設立も、その活用の仕方は「管理型」「サブリース型」「所有型」の3つの形態があります。

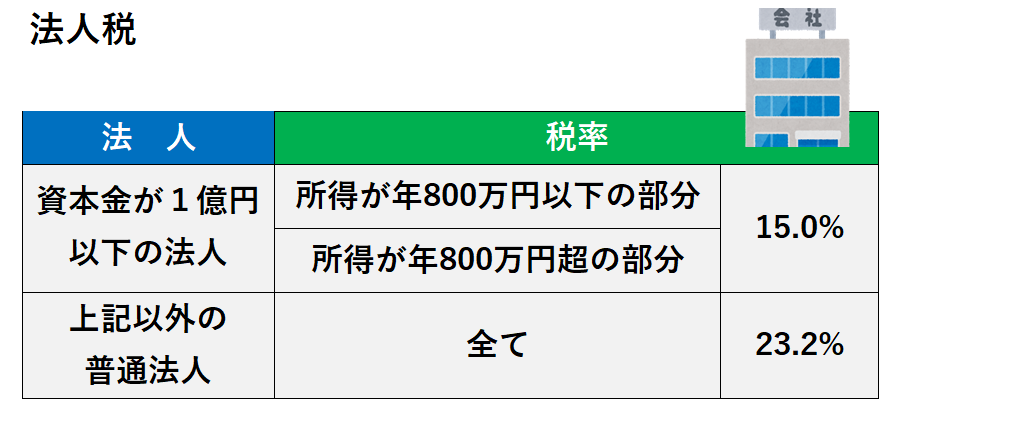

(1)管理型とは

管理型とは、個人の賃貸物件を管理させる目的で個人自ら管理会社を作る方式です。

例えば、賃貸アパートやマンションを所有しているオーナーが、この賃貸物件を管理するための会社(法人)を設立し、その法人に不動産を管理してもらうという名目で管理料を法人に支払います。

【メリット】

・法人に支払う5%程度の管理手数料が経費となるため、個人の不動産所得を95%程度に抑え、所得税を節税できる。

・個人が不動産を所有したままなので、登記移転などの費用が発生しない。

【デメリット】

・法人業務の実体がなかったり、管理手数料が高額であったりすると、税務調査で問題とされることがある。

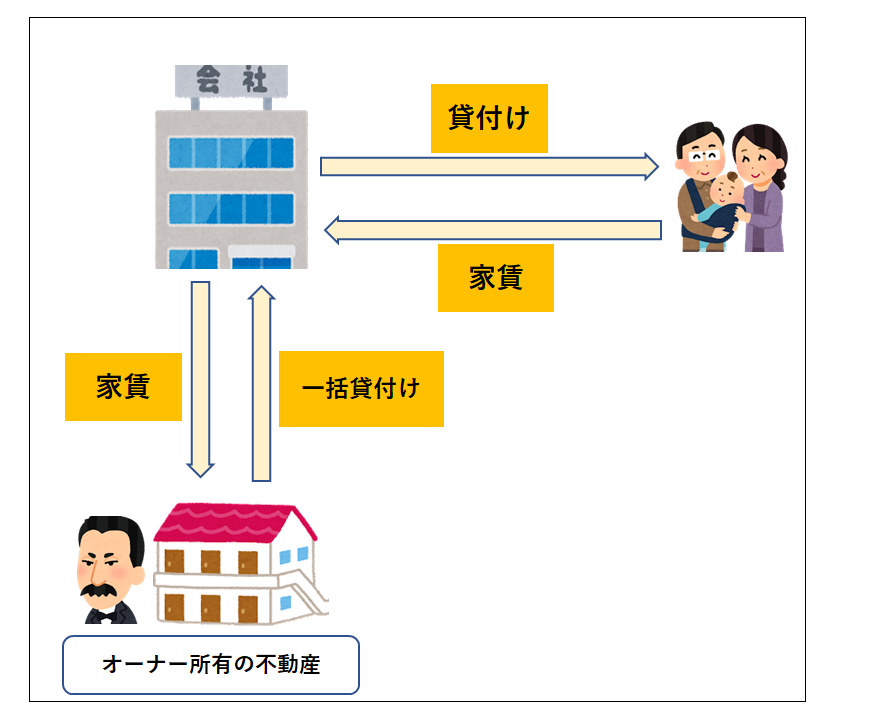

(2)サブリース型とは

サブリース型とは、個人が所有する物件を一括借り上げする目的で、サブリース法人を設立し、その法人が第三者に転貸する方式です。

例えば、オーナー所有の賃貸アパートをサブリース会社が一括で借り上げます。その後、サブリース法人が入居者と賃貸契約を結び、入居者から家賃を収受し、その一部(満室家賃のうち80~85%)を不動産所有者のオーナーに支払います。

そうすると、個人の不動産所得を85~90%程度に抑えられ、法人には15~20%の賃料収入が貯まっていくことになります。

法人については、そのままの状態にしておくと高額な法人税を課せられることになりますので、経費等を計上することにより法人税を節税します。

【メリット】

・個人が不動産を所有したままのなので、登記移転などの費用が発生しない。

【デメリット】

・管理型同様、法人の業務の実態や法人とオーナーの金銭のやりとりなど、税務調査で問題とされることがある。

・満室か空室かに限らず、法人はオーナーに満室家賃のうち80~85%のお金を支払うことになるため、法人側に空室リスクが生じる。

(3)所有型とは

所有型とは個人が所有する物件を法人に売却し、法人名義で不動産業を行う形式で、一番多く活用されています。

管理型、サブリース型と大きく異なるのは、不動産の所有権を法人に移してしまうというものです。

例えば、賃貸アパートやマンションを所有しているオーナーが、設立した法人にそれらの不動産を贈与や売却をするなどして所有権を移します。

仮に、設立した法人に不動産を買い取るだけの資金力がない場合、建物のみ法人へ売却し、土地だけ個人所有のままにしておく方法も有効です。

その場合には、借地権の認定課税を避けるため、「土地の無償返還に関する届出書」を忘れずに税務署に提出しておきましょう。

【メリット】

・法人から個人へ役員報酬や給与を支払うことで個人は不動産所得から、税制上有利な給与所得(給与所得控除あり)とすることが可能となる。

・法人に不動産の所有権を移すことで、個人に対する相続財産の増加を防ぐことができるため、相続税対策が可能となる。

【デメリット】

・不動産の所有権を個人から法人に移転する際には、移転に伴う所得税等の課税や登録免許税、不動産取得税等の移転コストが発生する。

5 法人の設立手続

(1)法人の種類を決める

ここでは、会社の種類について株式会社と合同会社について説明いたします。

会社を設立しようするときに、株式会社か合同会社かで検討することが多いかと思いますが、どちらにするかは、事業の内容や規模などによっても異なります。

また、それぞれ設立コストやランニングコストなどが変わってきますので、設立前に専門家に相談することをおすすめします。

| 【法人の種類とその特徴】 法人種類とは主に次のようなものをいいます。 イ 株式会社 【メリット】 ・合同会社よりも知名度が高い ・株を発行して資金調達ができる 【デメリット】 ・出資額に応じて利益配分が決まる ・合同会社に比べて、設立にかかる費用や手続きが多い ・決算公告の義務があり、掲載料もかかる ロ 合同会社 【メリット】 ・株式会社よりも設立費用が抑えられる ・ 所有と経営が一致しておりスピーディーな意思決定が可能 ・決算公告の義務がない ・役員の任期がない ・利益配分が自由に決められる 【デメリット】 ・株式会社よりも知名度が低い ・出資者(社員)同士が対立すると意思決定が困難になる ・資金調達の方法が株式会社よりも限られる |

(2)法人の概要を決める

法人の設立に当たり、その法人の基本事項を決める必要があります。

| 【法人の基本事項】 イ 社名(商号) ロ 事業所の所在地 ハ 資本金 ニ 設立日 ホ 会計年度 ヘ 事業目的 ト 株主の構成 チ 役員の構成 |

(3)法人用の実印を作成する

法務局に設立登記の申請をするときには、会社の実印が必要となりますので、上記(2)で社名(商号)が決まったら、実印を作成しましょう。

また、実印の他に法人口座の開設に用いる銀行員や請求書や納品書などに押印する角印(社判)もここで一緒に作成しておきましょう。

(4)定款の作成し、認証を受ける

定款とは、会社法で作成が義務づけられている会社のルールブック(「会社の憲法」とも言われています)のことをいいます。

決まった様式はありませんが、必ず記載しなければならない「絶対的記載事項」、記載しなければ有効とはならない「相対的記載事項」、記載してもしなくてもよい「任意的記載事項」があります。

絶対的記載事項は、その記載がないと定款自体が無効となってしまいますので注意が必要です。

(5)資本金・出資金を払い込む

この時点では、会社設立登記が完了していないため、、会社の銀行口座はまだ作成できないため、資本金の振込先は発起人の個人口座となります。

株式会社の株主や持分会社の社員となる者が、出資額を振り込みます。

(6)法人の設立登記申請を行う

法務局に法人の設立登記申請を行います。(法務局に申請をした日が設立日となります。)

法人登記の申請は、原則として株式会社の場合は代表取締役社が、合同会社の場合は代表社員が行います。

申請方法には、法務局に必要書類を持参する「書面申請」と、郵送で申請する方法、法務省のシステムから行う「オンライン申請」があります。

提出書類はどちらもだいたい同じですが、オンライン申請の場合、電子署名が必要となる書類があります。

これで法人の設立の完了です。

また、本店所在地を管轄する税務署などに次の書類を忘れずに提出しておきましょう。

| 【税務署に提出する書類】 イ 法人の設立届出書(定款の写し、登記事項証明書、株主名簿、会社設立時の貸借対照表を一緒に添付) ロ 青色申告の承認申請書 ハ 給与支払事務所等の開設届出書 ニ 源泉所得税の納期の特例の承認に関する申請書兼納期の特例適用者に係る納期限の特例に関する届出書 ホ 減価償却資産の償却方法の届出書(※会社の状況に応じて) ヘ 申告期限の延長の特例の申請書(※会社の状況に応じて) ト 消費税関係(※会社の状況に応じて) |

| 【都道府県県税事務所に提出する書類】 ・ 法人設立・設置届出書 |

| 【市町村役場に提出する書類】 ・ 法人設立・設置届出書 |

まとめ

不動産の法人化のメリット・デメリット、法人化のタイミングやその方法について解説しました。

個人事業主のままがいいのか、法人を設立した方がいいのかは、コストや税率等を比較して検証するのが一般的です。

法人化には所得税対策、相続税対策など多くのメリットがある反面、法人化のためのコストがかかることや税務申告が複雑になるなどのデメリットも存在しますので、十分な検証をせずに法人化を進めた結果、かえって損をしてしまう可能性もあります。

当事務所では、シミュレーションを十分に行った上で、法人の設立から所得税対策・相続税対策・事業承継対策・争族対策まですべてワンストップで対応させていただきます。

不動産をお持ちの方で法人化をご検討されている方はぜひ当事務所までご相談ください。

| 【当事務所に依頼するメリット】 ☞ 所得税・法人税の節税はもちろんのこと、相続に強い税理士が将来的な相続税の負担までを考慮したプランを作成 ☞ 元国税税理士が法人化のメリット・デメリットをわかりやすく説明 |

※ お見積りについては、初回の相談時にご案内させていただきます。