【この記事のポイント】

■住宅ローン控除額が大きく、所得税から引ききれない場合は翌年度の住民税から控除可能

■住民税から控除できる金額にも上限がある

■その年の所得によって、住民税から控除できる金額が変わる

■税務署で所得税の申告をすれば、市町村では手続不要

1 はじめに

こんにちは、つるかめ相続税理士事務所の平岡と申します。

住宅ローンを組んでマイホームを購入した際には、いわゆる「住宅ローン控除」という税金の優遇措置を受けることができます。

その控除額は、マイホームに居住した年にもよりますが、令和4年までに住宅を購入し居住した場合には、毎年の年末のローン残高の1%、令和5年中は、ローン残高の0.7%が控除額となっています。

この住宅ローン控除は、原則として所得税からの控除となりますが、負担する所得税の額よりも住宅ローン控除額の方が大きく、所得税額を引いてもまだ控除できる枠(控除額)が余っている場合には、その余った部分については翌年度の個人住民税から差し引ける場合があります。

今回は、この住民税から控除できる仕組みについて具体例を用いて解説します。

2 住民税からの控除額を算出

住宅ローン控除の住民税控除額を算出する計算式は次のとおりです。

住民税控除額=所得税の住宅ローン控除可能額-所得税の住宅ローン控除の額

たとえば、新築住宅を令和4年1月に契約・入居し、令和4年12月末時点で3,000万円の住宅ローン残高があった場合で、その年の所得税額が12万円であった場合、住民税の控除額は次のとおりになります。

住宅ローン控除額:3,000万円×0.7%=21万円

所得税からの控除額:12万円

住民税からの控除額:9万円(21万円ー12万円=9万円)

住民税からは9万円控除されます

ただし、後述のとおり、住民税から控除できる限度額が決められているため、前年の課税総所得金額等によっては、9万円の控除を受けられない可能性がありますので注意が必要です。

一方、同じ条件で所得税額が25万円であった場合は、「所得税から控除しきれない余った控除額」がないため、住民税からの控除を受けられません。

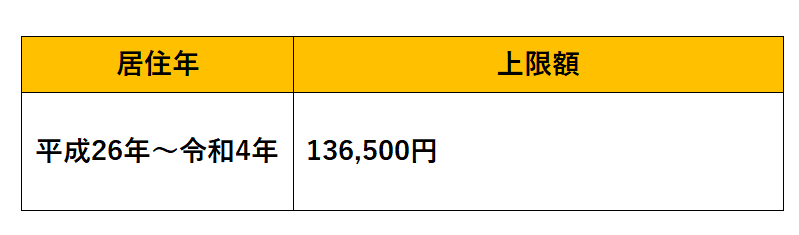

3 住民税の控除限度額

住民税から控除できる額には1年ごとに上限が定められています。

上限額は、購入時に課税された消費税の税率によって変わりますが、借り入れの上限額や控除額のように、省エネ住宅などに対する優遇はありません。

上限額については、具体的には以下のようになります。

4 住民税から控除できる額

住民税から控除できる額については、次のいずれか小さい額までの金額とされています。

| ● 所得税から住宅ローン控除を使用し控除しきれなかった金額 ● 所得税の課税総所得金額に7%を乗じて得た金額 |

たとえば、先ほどと同様のケースで考えてみたいと思います。

・令和4年にマイホームを購入

・取得価額は土地建物合計:3,000万円

・住宅ローン残高:3,000万円

・住宅ローン控除額:21万円 (3,000万円×0.7%)

・課税総所得金額等:300万円

・各種所得控除を適用し、住宅ローン控除適用前の所得税額 15万円

(※ 計算上わかりやすくするため、端数など計算結果を調整しています。)

年末時点で3,000万円のローン残高がありますので、この0.7%の21万円について、住宅ローンの税額控除を受けることができますが、所得税額が15万円ですので、所得税から控除枠の全てを差し引くことができません。

したがって、引ききれなかった6万円については、住民税から控除することができます。

ただし、住民税から控除できる額には上限(136,000円)があるため、このケースでの住民税からの控除額は次のようになります。

| ・21万円(控除可能額)-15万円(所得税の控除額)=6万円(所得税から控除しきれず、住民税から控除) ・課税所得金額の7%は21万円(所得税の総所得金額等300万円×7%)となるため、136,000円が限度額となります。 ・控除しきれなかった金額6万円 < 住民税の控除上限額136,000円 |

このケースでは、所得税から引ききれなかった6万円について、上限額(136,000円)以下ですので、全額を住民税から控除することができます。

5 市町村での手続き

税務署に所得税の住宅ローン控除について申告すると、その申告書データが市町村へ回る形となっているため、住民税の住宅ローン控除の適用にあたって、市区町村への申告は不要です。

ちなみに、住民税から控除される場合は、すでに支払った住民税が還付されるのではなく、翌年の住民税額が減額されることになります。

※ この記事は公開日現在の法令に基づいて作成されています。